農地の相続~評価方法と手続きの流れ、相続人の注意点

農地の相続では、宅地の相続とは異なる手続きが必要です。相続税評価額の算定方法も宅地とは違いますし、特例を適用すれば相続税負担を大幅に軽減できます。農地は他の土地と違い、その取扱いに制限があることにも注意しなければいけません。

農地の相続税評価・手続きは宅地と違う

農地とは、農業を行うための土地です。農地は食料の安定供給などの目的を持ちますので、特例による税金の優遇がある反面、売買や宅地などへの転用は農地法という法律によって制限されています。

相続税評価額も宅地とは異なる方法で算定します。農地として利用し続けることを前提に特例を適用すれば、相続税を安くできます。ただし、農地として相続すると用途は限られてしまいますし、主な相続財産が農地だけというケースでは、遺産分割で揉めてしまう可能性もあります。

相続財産に農地がある場合には、早めに税理士などの専門家へ相談し、相続発生後に農地をどうするのか決めておくことをおすすめします。

農地の相続税評価

農地は、地域などによって4つに区分して評価します。

- 純農地

- 中間農地

- 市街地周辺農地

- 市街地農地

通常は倍率方式

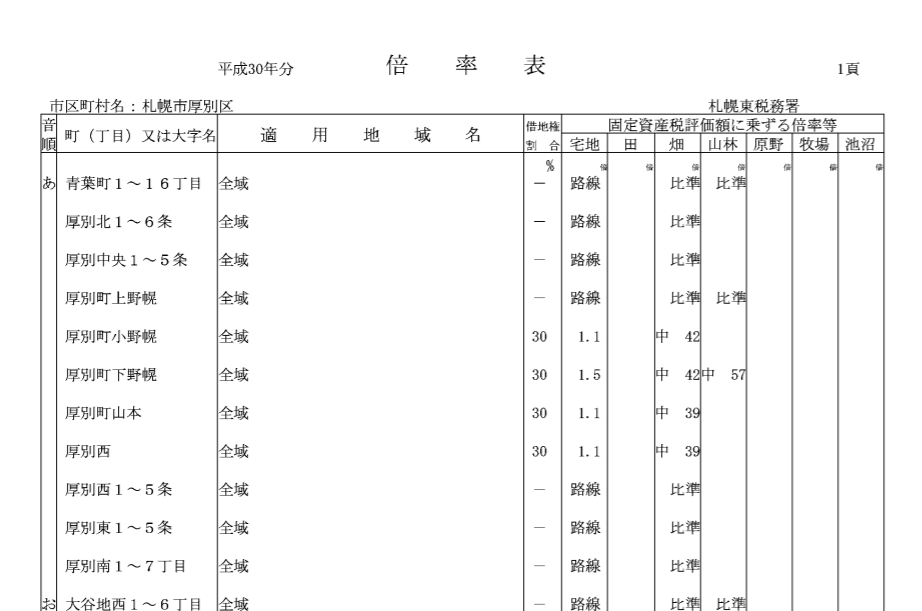

農地は通常、倍率方式で評価します。区分でいうと純農地や中間農地です。倍率方式では、相続税評価額を「固定資産税評価額×評価倍率」で求めます。ここで使用する倍率は評価倍率表で確認します。

評価倍率表

国税庁ホームページより抜粋

農地が畑の場合は、評価倍率表の「畑」の倍率を用います。倍率表に数字ではなく、「比準」「市比準」「周比準」と記載されている場合は、宅地比準方式を用います。

宅地比準方式とは

宅地比準方式では、農地を宅地とした場合の評価額から宅地に転用する際にかかる造成費等を差し引いた額を評価額とします。市街地農地や市街地周辺農地の相続税評価額を算定するために用います。

造成費等は地域ごとに決められており、国税庁ホームページの「宅地造成費の金額表」で確認できます。

農地の相続税評価

| 区分 | 評価方法 |

|---|---|

| 純農地 | 倍率方式 |

| 中間農地 | 倍率方式 |

| 市街地周辺農地 | 宅地比準方式 ×80% |

| 市街地農地 | 宅地比準方式または倍率方式 |

農地の相続に関する特例

農地の相続税の納税猶予の特例

農地を相続する際は、農地として使用し続けることを条件に、相続税が猶予・免除される特例があり、宅地を相続するよりも税負担が軽くなります。農地は広大なことが多いですから、相続する際に高額な相続税負担が生じます。相続税が支払えず農業経営の継続自体をやめて土地を売却してしまうと、農地が減少してしまうかもしれません。

農地の減少を食い止めるため、農地の相続時の負担を軽減するための特例が設けられたのです。

納税が猶予される相続税とは

農地等の相続税の納税猶予の特例では、本来の税額のうち農業投資価格による相続税額を超える部分についての納税が猶予されます。猶予される、といっても事実上は免除されますから、農業投資価格による相続税額を納税すればよいことになります。ただし納税猶予が取り消されると、免除されませんので注意しましょう。

農業投資価格とは国税局が定めた評価基準の1つで、農地が恒久的に農業用に使用されるとした場合に成立すると認められる取引価格です。通常の宅地評価額よりもかなり低い額に設定されており、農地に関する相続税負担がほぼ0円になることも多くあります。

農地の相続税の納税猶予の特例適用の要件

農地の相続税の納税猶予を受けるためには、一定の要件を満たす必要があります。納税猶予の特例適用を受けるには、被相続人が農業を営んでいた農地で、相続税の申告期限までに遺産分割されている必要があります。

また、三大都市圏(首都圏、近畿圏、中部圏)の特定市区の市街化区域内では、宅地の供給が優先されるため、生産緑地地区内又は田園住居地域内のみで適用できます。生産緑地地区内であっても特例の適用ができない場合がありますので注意しましょう。

被相続人は、亡くなる日まで農業を営んでいたこと、相続人は、継続して農業を営むことと相続税の申告期限までに農業を開始することが基本的な要件です。

猶予が免除になるケース

相続人が死亡した場合と、相続税申告期限後20年間農業を継続した場合は、猶予された相続税が免除になります。

農地の相続税の納税猶予の特例適用の注意点

この特例によって相続税が免除されるには、相続人が亡くなるまで、または20年間農業を続けることが必要です。農業の継続を目的として定められた特例だからです。もしも途中で農業をやめたり土地を手放した場合には、猶予されていた相続税を納税しなければならず、さらに猶予期間に応じた利子税を納めなければいけません。

農地の相続手続き

農地を相続した場合、相続登記だけでなく農地特有の手続きが必要です。相続登記には期限がありませんが、相続登記をしないと他の手続きができないため、早めに行いましょう。

農地の相続は農業委員会への届出を

農地を相続したら、農業委員会へ届出をしなければいけません。包括遺贈(相続財産の割合を指定した遺贈)を受けた場合も届出が必要です。農業委員会への届出は、農地を取得したことを知った日(被相続人が死亡した日)からおおむね10カ月以内とされています。

また、農業委員会への届出までに遺産分割協議と相続登記を終えている必要があります。遺産分割協議が間に合わない場合は一度全員で届出をします。

農業委員会への届出は、耕作放棄地(放置されている農地)が増えることを防止するために義務付けられているものですから、期限が設けられているのです。届出の期限を守らないと、10万円以下の過料に処される場合もあります。

<農地の相続・包括遺贈で必要な手続き>

| 手続き | 届出先 | 期限 |

|---|---|---|

| 相続登記 | 相続する農地を管轄する法務局 | なし |

| 農地相続の申告 | 市町村の農業委員会 | 農地を取得したことを知った日から10カ月以内 |

特定遺贈や死因贈与で相続人ではない人が農地を得た際は、届出ではなく、許可が必要です。

農地を管理できない場合は農業委員会へ相談

遠方に住んでいるなどの理由で、農地として活用し続けたいけれど、相続人本人が農地の管理ができないケースも多くあります。その場合は農業委員会へ相談し、農地の貸付等についてアドバイスを受けることができます。

農地の相続は税理士に相談を

農地の相続は、農地法についての理解が必要なため宅地の相続よりも複雑です。手続きに期限があり、転用の制限もあるため、早めに税理士などの専門家へ相談することをおすすめします。

特例の適用を受けると大幅な節税となるため、「農地のまま相続する方がよいのか」「宅地に転用して売ったほうがよいのか」「相続人の誰が相続するのか」「生前贈与と相続ではどちらが節税になるのか」などの判断も難しいところです。

農地の相続は、地域や農地の広さ・宅地転用ができるか否か・個々の相続人の状況などによって適切な相続方法はさまざまです。税理士なら、農地の相続について個々のケースに応じたアドバイスができるでしょう。