住宅の相続で土地の相続税が8割安くなる!小規模宅地等の特例とは?

相続で住宅や宅地を相続しても、納税資金を捻出するために手放すことになるようでは困ります。そこで相続後も引き続き住み続けることができるよう、宅地の評価額を最大8割減額する「小規模宅地等の特例」という制度が設けられています。相続が発生する前に、適用要件などをしっかりと確認しておくことが重要です。

住宅の相続税が8割安く!小規模宅地等の特例とは?

小規模宅地等の特例とは、被相続人(亡くなった方)が住んでいた住宅が建っている土地や、事業の用に供していた土地の相続税評価額を減額してくれるという国の制度です。相続開始前3年以内に贈与によって土地を取得したケースや、相続時精算課税制度を利用したケースについては、この特例を受けられません。

相続税評価額が最大8割減額される

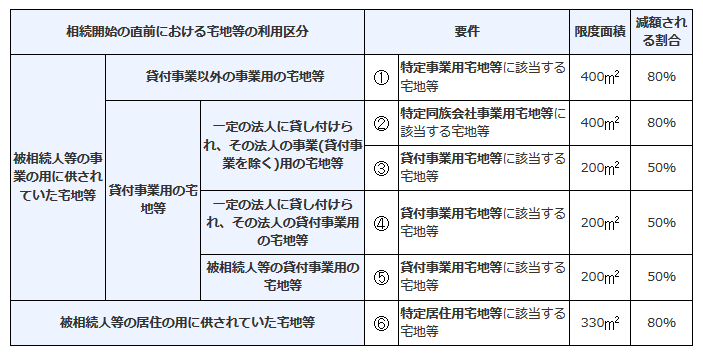

平成27年1月1日以降に相続開始があった小規模宅地等について、下記の表に基づき相続税評価額が減額されます。

※国税庁ホームページより引用

http://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

土地の利用目的により、被相続人が貸付事業用に利用していた土地(貸付事業用宅地等) は50%、貸付以外の事業用の土地(特定事業用宅地等・特定同族会社事業用宅地等) 、自らの居住用に利用していた土地(特定居住用宅地等) については80%の評価減が適用されます。

小規模宅地等に該当する「貸付事業用の宅地等」とは?

小規模宅地等の特例を受けられるのは、被相続人が住んでいた土地だけではありません。被相続人が他人に貸すために持っていた土地等を「貸付事業用の宅地等」と呼び、これについても小規模宅地等の特例が適用され、200㎡の範囲で5割の評価減が受けられます。事業と言えないような規模であっても、対価を得て継続して土地の貸付をしていたのであれば、貸付事業用の宅地等とみなされます。

ただし平成30年の税制改正により、相続開始前3年以内に貸付事業を開始した宅地等については、小規模宅地の特例が受けられなくなります。相続開始前3年を超えて事業的規模で不動産賃貸業を行っていた場合には、この改正の適用外となります。

被相続人が事業を行っていた土地はどうなる?

相続発生時点で被相続人が個人事業主として、貸付事業以外の事業を行っていた土地についても、小規模宅地等の特例を受けることができます。また被相続人とその親族が、発行済株式数または出資総額の50%超を有する法人(特定同族会社)に貸している土地も対象です。つまりその土地で、法人格をもって自営していた場合も適用になるということです。

個人事業であっても特定同族会社であっても、その土地の利用目的が不動産賃貸業以外であれば、400㎡までにつき8割の減額が適用されます。土地を貸している特定同族会社が不動産賃貸業であれば、200㎡までの宅地等の評価額が5割減となります。

小規模宅地等の特例が適用される要件

被相続人が所有していた家宅地を相続する場合、その住宅が建っている土地について相続税評価額は330㎡までが8割減になります。ただし、以下の要件を満たしていることが条件となります。特に「その土地を誰が相続するか」が、とても大切な要件になってきます。

被相続人が住んでいた宅地等を相続する場合の要件

被相続人が住んでいた住宅が建っている宅地等を相続する場合には、その土地を取得する相続人によって適用要件が大きく異なります。

- 被相続人の配偶者

- 被相続人と同居していた親族

- 被相続人と同居していない親族

1)被相続人の配偶者

その土地を配偶者が取得する場合、無条件で小規模宅地等の特例が適用されます。

2)被相続人と同居していた親族

相続開始のときから被相続人と同居しており、引き続きその住宅に居住し、また相続税の申告期限まで所有している親族が取得する場合も、この特例が適用されます。ここでいう“親族”とは、六親等内の血族、配偶者、三親等内の姻族のことです。

3)被相続人と同居していない親族

被相続人と同居していなかった相続人でも、以下の条件を満たせば小規模宅地の特例で8割減の評価が適用されます。

- 被相続人に配偶者がいないこと

- 相続開始の直前に、被相続人と同居していた相続人の親族がいないこと

- 相続開始時に被相続人が日本国内に住所を有していること

- 取得者(相続人)が国内に住所を有しているか、日本国籍を有していること

さらに、相続開始前3年以内に相続人自身やその配偶者の所有する住宅に居住したことがないこと。そして、相続税の申告期限まで、その宅地等を所有していることが要件になります。

この3つ目のタイプの相続は俗に「家なき子特例」と呼ばれているもので、子に限らず親族であれば対象になります。しかし平成30年4月1日の改正により、この特例の対象者がさらに限定されることになりました。詳しくは次の項目で説明します。

参考:小規模宅地等の特例まとめ|適用条件や減額率は?相続税の節税に活用

被相続人と生計を一にする親族が住んでいる宅地等を相続する場合の要件

被相続人が住んでいた家ではなく、生計を一にする親族が住んでいる住宅が建っている宅地等です。生計を一にするとは、家計費の財源が同じであることをいい、生活費の仕送りはこれに含まれます。こちらも宅地等を誰が相続するかによって、適用要件が異なります。

1)被相続人の配偶者

その土地を配偶者が取得する場合、無条件で小規模宅地等の特例が適用されます。

2)被相続人と生計を一にしていた親族

相続開始の直前から相続税の申告期限まで引き続いてその住宅に居住し、所有していることが適用の要件です。

相続が大きく変わる、平成30年の家なき子特例 改正

家なき子特例とは、被相続人に配偶者も同居している親族もいない場合、別居している親族が被相続人の宅地等を取得しても8割減の小規模宅地の特例が受けられるというもの。ただし相続する親族が3年以上持ち家に住んでいないことが条件になります。

家なき子特例改正の経緯

何らかの事情で老親とは別のところで暮らしている子が、マイホームを持たず、いずれは親の家に戻るつもりでいる場合もあるでしょう。そういったケースでは、小規模宅地等の特例により宅地等の評価額が8割減になれば、親の家土地を相続しやすくなります。

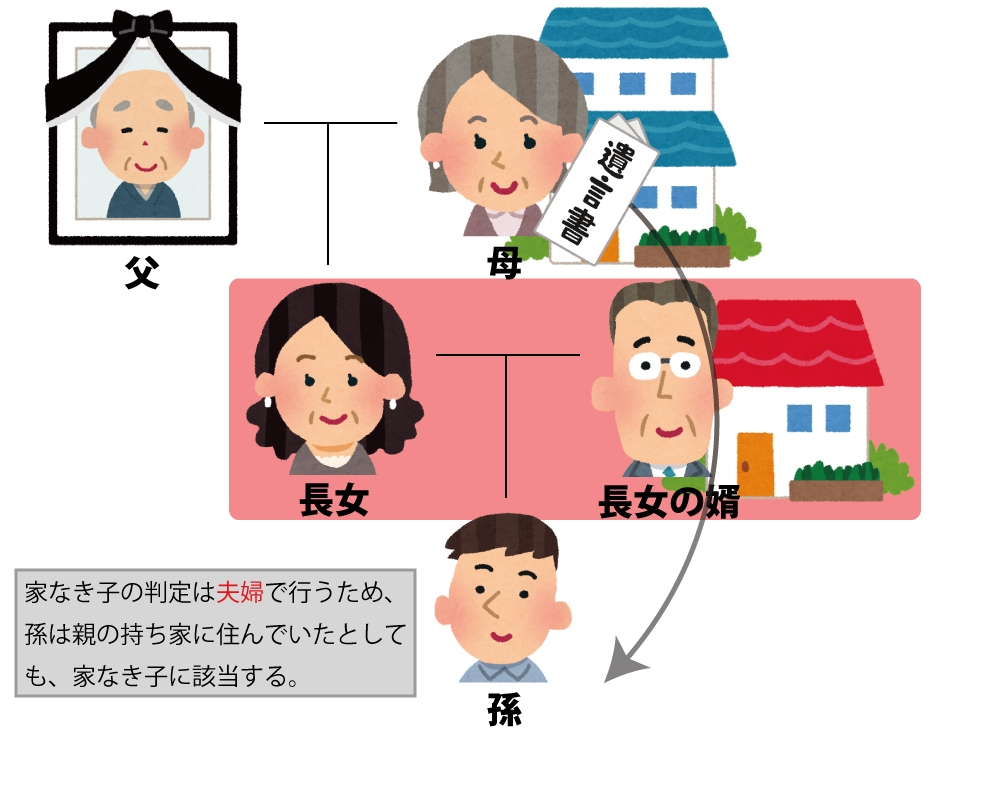

しかしこの特例の対象となる親族は、被相続人の子に限りません。持ち家のない孫に遺言で相続(遺贈)させることで、この制度を利用するケースも数多くあったようです。

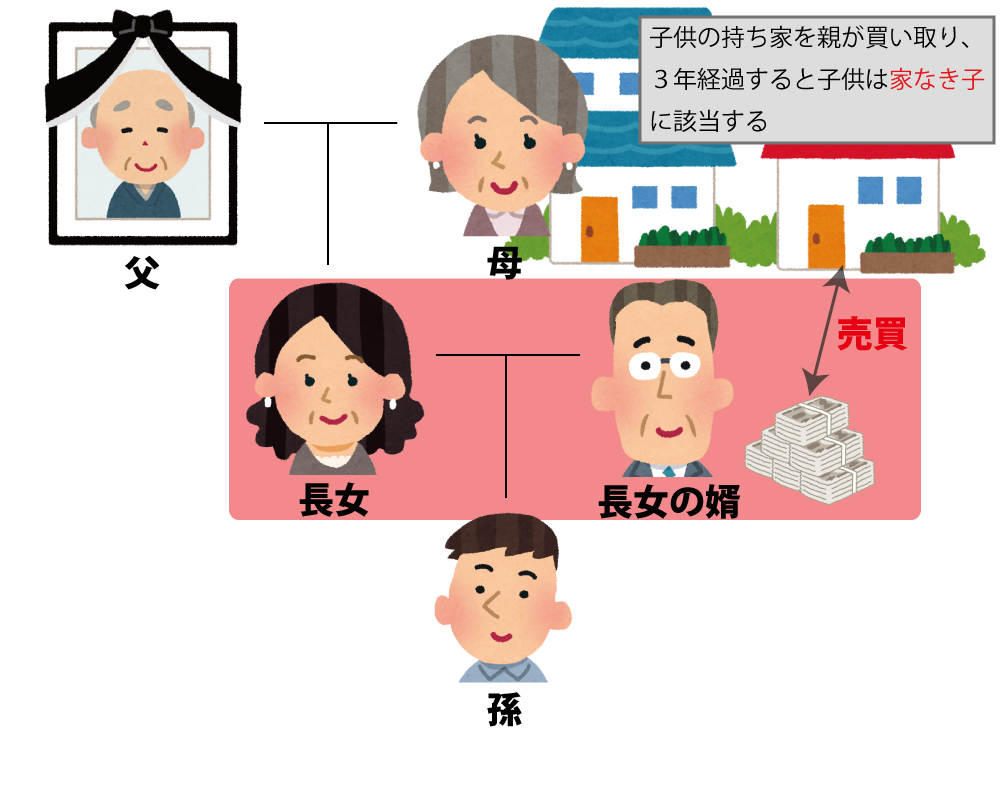

またマイホームを持っていたとしても、それを相続開始の3年以上前に親族や身内が経営する会社などに売却して、形式的に持ち家ではない状態にするという手法を使うケースも多いと聞きます。親族や同族会社の名義になった家にそのまま住み続け、税の優遇措置を受けて相続税の申告が終わった後に、今度はその家を買い戻すのです。

こうした節税手法を制限するため、平成30の改正では小規模宅地の特例が受けられる対象範囲が狭められることになりました。

平成30年の改正では、何が変わるのか?

平成30年税制改正大綱では、通称家なき子特例について、次のように見直しされることになりました。

この記事のポイント

家なき子特例の見直し

持ち家に居住していない者に係る特定居住用宅地等の特例の対象者の範囲から、次に掲げる者を除外する。

イ 相続開始前3年以内に、その者の3親等内の親族又はその者と特別の関係のある法人が所有する国内にある家屋に居住したことがある者

ロ 相続開始時において居住の用に供していた家屋を過去に所有していたことがある者

「イ」の改正で、3年以内に住んだ住宅が自分や配偶者の持ち家でなくても、3親等内の身内(あるいは特別な関係のある法人)が所有しているものであれば「家なき子」とは認められなくなりました。つまり持ち家の所有者の範囲が相続人の3親等以内に広がったことで、持ち家のある子と孫が同居している場合、孫を相続人にしてこの制度を利用することができなくなりました。

「ロ」については、一度でも住宅を所有したことがあれば、たとえ相続開始から3年以上前にその家を手放していたとしても、この特例を受けられなくなりました。

これにより改正後は、マイホームを近しい身内や同族会社に形式的に売却するという手法が使えなくなりました。

特例改正の適用時期と経過措置

この改正が適用になるのは、平成30年4月1日以降に開始する相続からです。ただし改正にあたっては経過措置が設けられており、平成32年3月31日までに開始する相続については、改正前の家なき子特例が適用されます。

小規模宅地の特例が適用になるかどうかで、相続税額は大きく変わります。例えば相続税評価額1憶円、330㎡の宅地等を相続により取得し、小規模宅地の特例で8割の評価減が適用されたなら、宅地の評価額は2,000万円になります。仮に相続税率が40%だとすると、税額で3,200万円もの差です。

小規模宅地等の特例の制度は複雑!住宅・宅地の相続は税理士に相談を

「小規模宅地等の特例」の制度は大変複雑で、複数の宅地等に併用する場合には計算方法によって税額がかなり違ってきます。いつか来る相続に備え、この特例を受けられるのか、税額はいくらぐらいになるのかなど、相続に強い税理士や弁護士に相談しておくといいでしょう。