住宅を相続する場合の税金と節税のポイント

あなたが相続する財産の中に「住宅」が含まれている場合には注意が必要です。住宅部分は現預金と違い、評価方法によって評価額が大幅に異なります。今回の記事では住宅を相続する場合の税金と節税のポイントについて紹介しています。もし相続する住宅が、これからご紹介する条件に当てはまる場合には税額が下がる可能性があります。

住宅を相続する場合にかかる税金

住宅を相続する場合、建物と土地それぞれに税金がかけられます。

適正な税金を算出するためにはまず建物と土地の「評価」を行う必要があり、評価方法は建物と土地でそれぞれ異なります。

建物と土地の評価方法

| 建物 | 固定資産税評価額 |

|---|---|

| 土地 | 路線価方式 or 倍率方式により算出 |

建物の評価は毎年送られてくる固定資産通知書に記載されている「固定資産評価額」になります。一方、土地の評価は「路線価方式」と「倍率方式」があります。

土地の評価方法「路線価方式」とは

「路線価」が定められている地域では路線価方式により土地を評価します。路線価は年に一度「国税庁」から発表されるもので、道路に面する標準的な宅地の1平方メートルあたりの評価額のことを言います。

主に市街地の宅地で路線価方式が採用されます。路線価が定められている地域では路線価に平米数をかけた金額が土地の評価額となります。

(※実際の計算では土地の立地や形状により補正が行われます。)

土地の評価方法「倍率方式」とは

倍率方式は、先ほどの「路線価」が定められていない地域の土地を評価する方法で、固定資産評価額に一定の倍率をかけることによって算出します。主に地方にある土地に対して評価を行う際に使います。

この記事のポイント

倍率方式の評価方法

固定資産評価額×倍率

倍率方式の評価方法は「固定資産税評価額」に国税局の定める「倍率」を乗じて計算します。

※先ほどの「路線価」や「評価倍率表」は国税庁のホームページで誰でも確認することができます。

住宅にかかる相続税計算手順

土地・建物の評価を行い、その他現預金や有価証券などの財産も加え、負の財産を控除することにより「正味の相続財産」が算定されます。

相続税の計算をするためには、この正味の相続財産から基礎控除額を控除し、課税総額を算出します。

この記事のポイント

相続税の計算

正味の相続財産-基礎控除額=課税総額

住宅を相続する際の節税ポイント

相続税の計算で税額を大きく変動させるのがこの住宅の「評価」部分です。特に「土地」の評価によって税額は大幅に変わります。

この土地の評価についてはいくつか節税効果のある特例や控除がありますのでご紹介したいと思います。もし該当するものがあれば、相続税を大幅に節税できるかもしれません。

土地の評価を下げられるケース

土地の形がいびつな場合や利便性が低い土地の場合、「補正率」をかけることにより評価額を下げることができます。今回は補正率をかけることにより評価を下げることのできる土地の様々なケースについてご紹介していきます。

奥行価格補正により土地の評価を下げる

宅地の一面だけが道路に接しているという場合、奥行距離に応じて定められた奥行価格補正率を乗じて評価額を下げることができます。奥行補正率は地区区分、奥行き距離によって定められています。

間口狭小補正により土地の評価を下げる

道路に面している部分(間口)が狭い場合には間口狭小補正を行うことによって評価を下げることができます。間口補正狭小率も地区区分と間口距離によって定められています。

奥行長大補正により土地の評価を下げる

間口に対して奥行きが長い土地は利便性が低いため奥行き長大補正として評価を下げることができます。奥行長大補正率は地区区分、奥行距離/間口距離によって定められています。

がけ地補正により土地の評価を下げる

30度を超えるような急傾斜地(一部が宅地、一部がけ地)というような場合、がけ地補正を行うことによって土地の評価を下げることができます。がけ地補正率はがけ地の方位、がけ地地積/総地積によって定められています。

不整形地補正により土地の評価を下げる

不整形地(いびつな形の土地)は整形地に比べ宅地としての価値が低いと考えられるため、不整形地補正を行うことによって土地の評価を下げることができます。不整形地は地区区分、地積区分/かげ地割合によって定められています。

地積規模の大きな宅地は土地の評価が下がる

地積規模が大きすぎるという場合、土地の評価が下がる場合があります。三大都市圏においては500平方メートル以上の地積の宅地、三大都市圏以外の地域においては1,000平方メートル以上の地積の宅地であれば「規模格差補正率」をかけて土地の評価を下げることができます。

補正率をかけることにより土地の評価を下げられるケース

- 奥行価格補正

- 間口狭小補正

- 奥行長大補正

- がけ地補正

- 不整形地補正

- 地積規模の大きな宅地

上記のような土地では補正率をかけることにより土地の評価を下げることができます。このようなケースは相続人側から申告をしなければ評価を下げることはできません。知っていなければ受けられない補正評価です。

もし少しでも当てはまるものがあるかもしれない、という心当たりがありましたら専門の税理士にお尋ねください。

同居している場合小規模宅地の特例で評価が8割減に

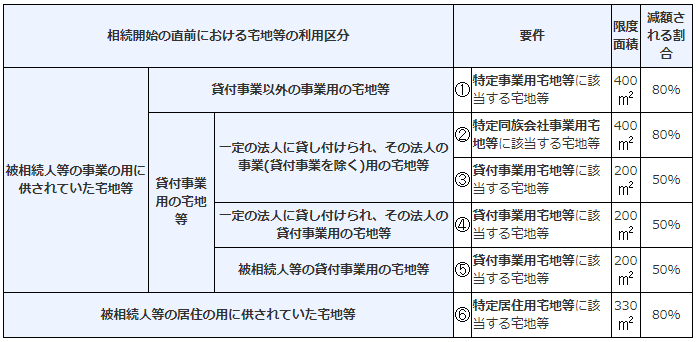

土地の評価を下げる方法として大きな効果があるのが「小規模宅地の特例」です。

「被相続人と同居していた配偶者または親族」は、条件に当てはまる宅地であれば「特定居住用宅地等」としてこの特例を活用することができます。

小規模宅地の特例ではそれぞれの限度面積に応じて50%から80%の割合で評価を下げることができます。

小規模宅地の特例を受けるための同居の条件

被相続人と同居していた親族は小規模宅地の特例を受けられることがあります。同居していたのが「配偶者」であれば条件はありません。

被相続人と生計を一にしていた「親族」の場合には「相続開始前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有していること」が条件となります。

小規模宅地の特例を親族が受ける場合の条件

- 相続開始前から相続税の申告期限まで家屋に居住

- 相続税の申告期限まで保有している

この特例の適用を受けるためには、相続税の申告書にこの特例を受けようとする旨を記載し、小規模宅地等に係る計算の明細書や遺産分割協議書の写しなど一定の書類を添付する必要があります。

※小規模宅地の特例では「住宅」として使っていた土地のほか、「事業」として使っていた土地、「賃貸」していた土地でも減額を受けることができます。

| 適用対象の宅地 | 減額割合 | 限度面積 |

|---|---|---|

| 特定の居住用の宅地 | 80% | 330㎡ |

| 特定の事業用の宅地 | 80% | 400㎡ |

| 貸付事業を行う宅地 | 50% | 200㎡ |

住宅、事業、賃貸それぞれ定められた限度面積まで居住・事業用は8割、貸付事業は5割の減額を受けることができます。

住宅の生前贈与で使える控除や特例

そのほかにも、控除や特例を使い生前に住宅を贈与することも可能です。

ここでは「夫婦間での贈与で使える控除」「住宅取得等資金贈与の特例」についてご紹介します。

夫婦間の住宅の贈与で最大2000万円の控除

「夫婦の間で居住用の不動産を贈与したときの配偶者控除」により、婚姻期間が20年以上の夫婦の間で居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例があります。

配偶者控除の要件

- 婚姻期間が20年以上の夫婦

- 居住用不動産又は居住用不動産を取得するための金銭の贈与

この特例には暦年贈与の基礎控除(110万円)と併用できる、相続開始前3年以内の贈与でも相続財産とされないなどのメリットがあります。

配偶者への贈与の特例を利用するメリット

- 暦年贈与の基礎控除(110万円)と併用できる

- 相続開始前3年以内の贈与でも相続財産とされない

※配偶者であれば相続時にも多くの面で優遇があります。配偶者への最低「1億6000万円の配偶者控除」や「小規模宅地の特例」です。それも踏まえて生前に贈与する必要があるのかを検討する必要があります。

相続時に使用できる配偶者への控除や特例

- 配偶者控除(最低1億6000万円)

- 小規模宅地の特例(8割減評価)

配偶者への生前贈与する際の必要書類

夫婦の間で居住用の不動産を贈与したときの配偶者控除を受けるためには、贈与税の申告書に必要書類を添付する必要があります。

夫婦間で居住用不動産を贈与した時の必要書類

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

- 居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

- 居住用不動産の贈与を受けた場合は、居住用不動産を評価するための書類(固定資産評価証明書など)

住宅取得等資金贈与の特例

住宅取得資金贈与の特例とは一定の要件を満たす住宅取得資金の贈与が最大で3000万円まで非課税とする制度です。それぞれ契約の時期や住宅の種類によって非課税の限度額は以下のように異なります。

住宅用の家屋の新築等に係る対価等の額の消費税率が10%である場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日~平成32年3月31日 | 3,000万円 | 2,500万円 |

| 平成32年4月1日~平成33年3月31日 | 1,500万円 | 1,000万円 |

| 平成33年4月1日~平成33年12月31日 | 1,200万円 | 700万円 |

上記以外の場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~平成32年3月31日 | 1,200万円 | 700万円 |

| 平成32年4月1日~平成33年3月31日 | 1,000万円 | 500万円 |

| 平成33年4月1日~平成33年12月31日 | 800万円 | 300万円 |

この特例を受けるためには、贈与を受ける人が20歳以上であること、贈与者の直系卑属であることなどいくつかの条件があります。

住宅取得等資金贈与の特例を受けるための受贈者の条件

- 贈与者の直系卑属であること。

- 20歳以上であること。

- 合計所得金額が2,000万円以下であること。

- 平成21年分から平成26年分までに「住宅取得等資金の非課税」の適用を受けたことがないこと。

- 配偶者や親族などから住宅用の家屋の取得をしたものではないこと。

- 贈与を受けた年の翌年3月15日までに住宅取得等資金で住宅用の家屋の新築等をすること。

- 贈与を受けた時に日本国内に住所を有していること。

- 贈与を受けた年の翌年3月15日までにその家屋に居住すること。

受贈者がこれらの条件を満たす場合には住宅取得等資金贈与の特例を受けることができます。

まとめ:住宅を相続する場合の税金と節税のポイント

いかがだったでしょうか?今回の記事では住宅を相続する場合の税金と節税のポイントについてご紹介しました。

住宅を相続する場合にはまず「建物」と「土地」を評価します。相続税を大幅に抑えることができるのはこの「土地」の評価部分です。条件に合えば特例や補正により土地の評価額を大幅に下げることが可能です。

小規模宅地の特例では土地の評価を8割減らすこともできます。また生前でも特例を使い住宅を非課税で贈与することも可能です。

住宅部分の相続評価は現預金などの相続財産と違い、評価をする人によって評価額が変わってくるものです。相続財産に住宅が含まれている場合には専門の税理士にご相談ください。