故人の年金は相続財産に含まれる?未支給年金と年金受給権

「年金は相続財産に含まれる?」「故人(被相続人)の入っていた個人年金の受給権を取得した場合の税金は?」など、被相続人が亡くなった後に取得した財産の扱い方はわかりにくいものです。 そこで今回は、故人の年金の相続時の取り扱いや課税される税金について解説します。

未支給年金は相続財産に含まれる?

被相続人が公的年金を受給していた場合、遺族は未支給年金を請求できます。

年金は2カ月分をまとめて次月15日に後払いされます。例えば被相続人が11月に亡くなった場合、10月分と11月分の年金がまだ支払われていないことになってしまうわけですね。これが未支給年金です。

未支給年金は被相続人が亡くなる前の年金ですから、「年金受給者死亡届」を提出して年金の支給を止めても、請求できるものです。

未支給年金は相続財産にならない

未支給年金は、被相続人が生計をともにしていた遺族が請求できます。公的年金は年金受給者とその家族の生活を保障する目的があるため、被相続人と生計をともにしていた人に請求権があるのです。

未支給年金の請求権は請求する遺族の固有の権利にあたるため、相続財産には含まれず遺産分割の対象にもなりません。相続財産ではありませんから、相続放棄をした遺族でも受け取ることができます。

生計をともにしていた遺族が複数いる場合には、優先順位があります。配偶者がいる場合、子には請求権がなくなり、配偶者がなく子が複数いる場合には1人が代表して受け取ることで子全員に支払われたとみなされます。

未支給年金を請求できる遺族の順位

- 配偶者

- 子

- 父母

- 祖父母

- 兄弟姉妹

未支給年金には相続税がかからない

未支給年金には、相続税がかかりません。受け取った方の一時所得となりますが、50万円(一時所得の特別控除枠)を超えない限り所得税・住民税はかかりません。

ただし、年金支給日の直前に亡くなった場合などは最大で3カ月分の未支給年金が発生する可能性がありますので、50万円を超えることも考えられます。また、他に一時所得がある場合には合算になりますので注意しましょう。

遺族年金は完全非課税

被相続人の遺族が受け取れる公的年金には、未支給年金の他に遺族年金というものがあります。遺族年金は、公的年金を受給していた方が亡くなった場合、一定の要件を満たしている場合に支払われます。遺族年金の受給権も遺族固有の権利ですので遺産分割の対象とはならず、相続税はかかりません。

また、遺族年金は遺族の最低限の生活を保障するという目的から、所得税・住民税も非課税となっています。他に収入がある場合や遺族が自分の年金を受給している場合も、遺族年金部分は完全に非課税です。その他、寡婦年金・死亡一時金も遺族年金と同じく非課税です。

公的年金を受給していた被相続人の年金の扱い

| 年金の種類 | 遺産分割時 | 相続税 | 所得税・住民税 |

|---|---|---|---|

| 未支給年金 | 対象にならない | 対象にならない | 遺族の一時所得扱い |

| 遺族年金 | 非課税 |

個人年金の受給権は相続財産に含む?

年金受給権とは

被相続人が節税や公的年金を補う目的などにより、個人年金に加入していることも多いでしょう。

個人年金を受給していた方が亡くなってしまった場合に、遺族等が取得するのが年金受給権です。被相続人の代わりに年金を受給できるわけですね。

年金受給権は遺産分割対象外

年金受給権は遺族固有の権利ですので、基本的には遺産分割の対象になりません。

年金受給権の課税関係

年金受給権の課税関係は、誰が契約していたか(年金保険料を負担していたか)によって変わります。

被相続人が年金保険料を負担していた場合

被相続人自身が契約者だった場合、年金受給権は相続税の対象になります。年金を一括で受け取る場合には所得税はかかりませんが、年金形式で受け取る場合、2年目以降は雑所得として所得税が課税されます。ただし、すでに相続税の対象になった部分は所得税の対象となりません。

実は、以前までは年金形式で受け取る場合、相続税の対象となった年金受給権に、さらに所得税がかかってしまっていました。この2重課税が問題となり、最高裁の判決(2010年)を経て、所得税の扱いが変更になったという経緯があります。

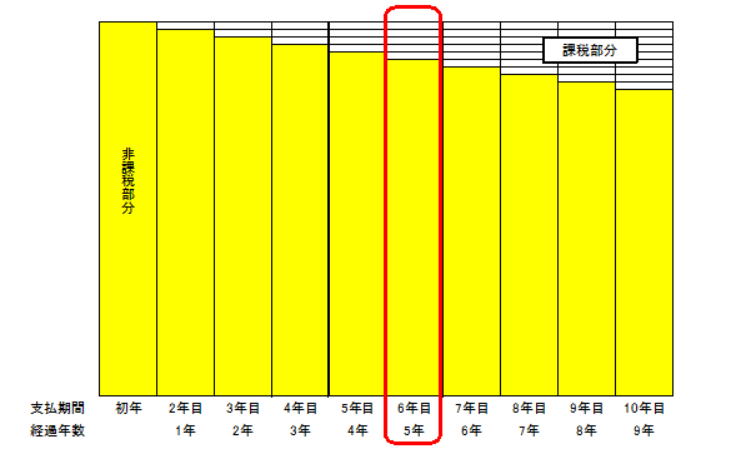

実際の計算では、1年目は所得税全額非課税、2年目以降は課税部分が少しずつ増加するようになっています。

相続等により取得した年金受給権の課税・非課税切り分け

第三者が年金保険料を負担していた場合

年金保険料の支払をしていたのが被相続人ではなく、第三者だった場合には相続ではなく贈与にあたりますので、贈与税の対象です。

年金受給権を得た遺族が年金保険料を負担していた場合

もしも年金受給権を取得する遺族が年金保険料の支払いをしていたのならば、相続税や贈与税はかかりません。ただし所得税がかかります。

| 保険料負担者(契約者) | 年金受給権獲得時にかかる税金 | 遺産分割時の取り扱い |

|---|---|---|

| 被相続人 | 相続税(2年目から所得税) | 遺産分割の対象にならない |

| 第三者 | 贈与税 | |

| 年金受給権取得者 | 所得税 |

年金受給権の評価額とは

年金受給権は次の3つのうち、最も金額が高いものが評価額になります。

- 年金受給権取得日(被相続人が亡くなった日)の解約返戻金の金額

- 一括で給付を受けられる場合、その一時金の金額

- 残っている年金受給期間に応じて、保険契約の予定利率による複利原価率を乗じた金額(残りの年金受給期間にもらえる金額を現在の価値に直した金額のこと)

退職年金は相続財産になる?

退職年金とは

退職金の一部を年金形式で受け取る場合、退職年金と呼ばれます。退職年金を受け取っている間に被相続人が亡くなってしまった場合は、遺族が残りを受け取ることになります。

退職年金は遺産分割対象にならない可能性が高い

退職年金を受給していた方が亡くなってしまった場合の取り扱いは、加入している年金基金によって異なります。年金を受け取っていた方が亡くなった際の受給権者が指定されていた場合、年金受給権は指定された受給権者の固有の権利になります。

受給権者の指定がなかったとしても、加入している年金基金の規定により遺族の範囲と受給権を得る順位が決まっている場合はそれに従いますから、遺産分割の対象にならないと考えられます。

退職年金の課税関係

退職年金は相続税の課税対象です。受給した遺族には所得税はかかりません。

退職年金の扱い

| 遺産分割時 | 相続税 | 所得税・住民税 |

|---|---|---|

| 対象にならない | 課税される | 対象にならない |

年金の相続に関する疑問は税理士に相談を

故人の年金と一口にいっても「未支給年金」「年金受給権」「遺族年金」「退職年金」など、さまざまな種類があります。

そして、年金の種類や契約者によって課税される税金の種類が異なります。遺産分割時の取り扱いも、それぞれ違いますから注意が必要です。

相続発生時の年金の扱いについては、税理士などの専門家へ相談することをおすすめします。