相続税の控除の種類~基礎控除と税額控除

相続税の控除には大きく分けて「基礎控除」と「税額控除」があります。この二つの控除の大きな違いは「控除をするタイミング」と「何から引くのか」です。今回の記事ではこの二つの控除の違い、そして税額控除に含まれる8つの控除について解説していきます。

基礎控除と税額控除の違い

相続税申告には様々な控除があり、控除を受けるか受けないかによって支払う相続税額は大きく変わってきます。相続税の控除には大きく分けると『基礎控除』と『税額控除』の2種類があります。

それぞれの控除の内容を簡単に言うと、基礎控除は課税価格(遺産)の合計額から差し引くもので、税額控除は支払う相続税額から差し引くものです。

| 基礎控除 | 「課税価格」から差し引く |

|---|---|

| 税額控除 | 「相続税額」から差し引く |

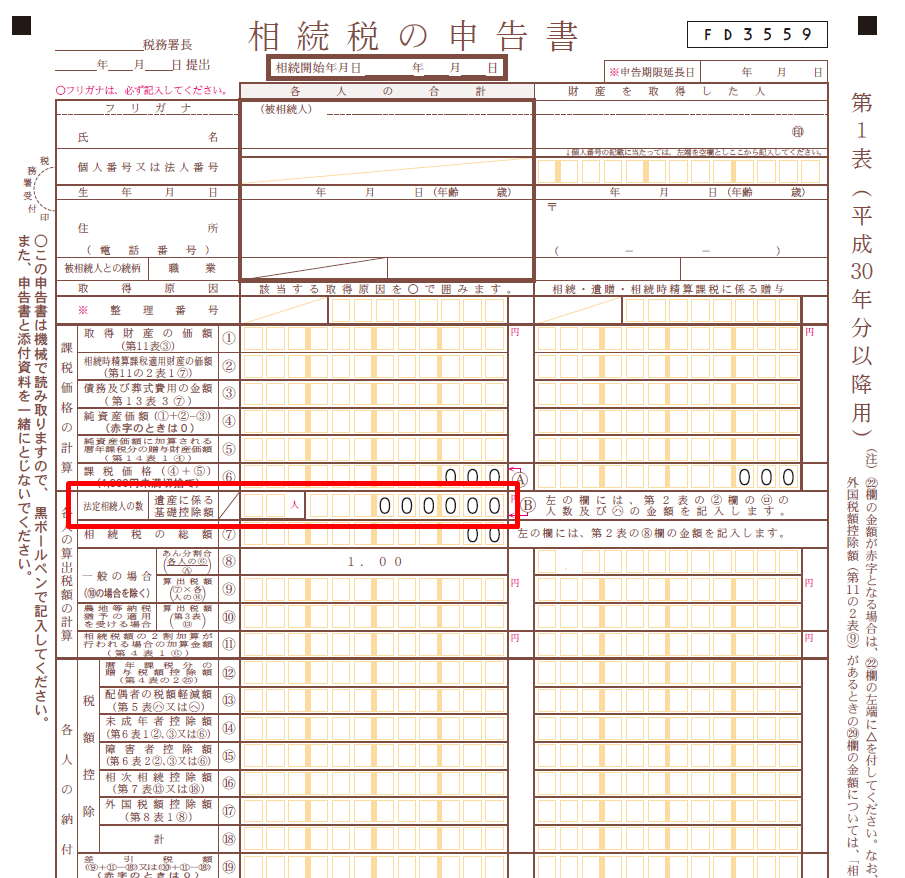

申告書上での基礎控除

申告書上では「基礎控除」は第一表のこの部分に記載されます↓

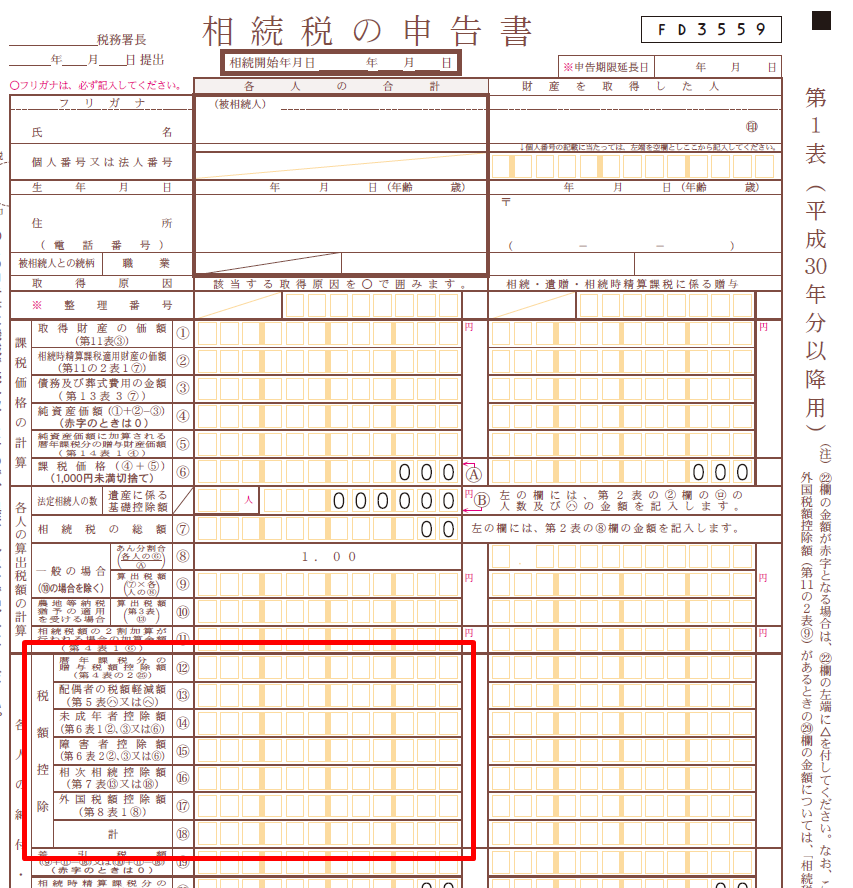

申告書上での税額控除

「税額控除」は第一表のこの部分に記載されます↓

税額控除には控除の種類がいくつもあるので欄が多く設けられていますね。順序としてはまず基礎控除が引かれ、相続税計算の終盤で税額控除が引かれます。

基礎控除と税額控除の差引される順序は

- 基礎控除

- 税額控除

の順です。

基礎控除以下であれば相続税申告不要

課税価格(遺産)の合計額が「基礎控除額」を超える場合、相続税の申告をする必要があります。一方課税価格の合計額が基礎控除額以下である場合には、納付額がゼロになるだけでなく、相続税の申告自体をする必要がなくなります。

課税価格 < 基礎控除額=相続税申告をする必要なし

基礎控除額が課税価格を上回るとそもそも申告の必要がなくなりますので、相続が始まったらまず

- 遺産額を確認し

- 相続人を確定させ

- 基礎控除額以下に遺産額が収まるか確認

しましょう。

※「小規模宅地等の特例」や「特定計画山林の特例」などを適用することにより課税価格の合計額が遺産に係る基礎控除額以下となる場合には相続税の申告をする必要があります。

基礎控除額の計算式

基礎控除額は、3000万円+(600万円×※法定相続人の数)の算式で計算します。相続税の申告書では第二表で「基礎控除額」を計算されます。

例えば相続人が妻と子供2人の場合、法定相続人は3人ですので3000万円+(600万円×3人)=4800万円の基礎控除額となります。 (相続人が多ければその分基礎控除の額も増えていきます。)

※法廷相続人とは民法で定められた相続人のこと

基礎控除計算をする前に確認しておきましょう

基礎控除額を計算するために以下のことを事前に確認しておきましょう。

- 「法定相続人」は戸籍謄本等で確認しましたか?

- 「代襲相続人」はいませんか?

- 「養子縁組」(または取り消し)した人はいませんか?

- 法定相続人の数に含める「養子の数」は確認しましたか?(実子がいる場合には1人、いない場合には2人となります。)

基礎控除の計算では「相続人の人数」が重要になります。基礎控除の計算に入る前に必ず相続人が誰になるのかを戸籍謄本等で確認しておきましょう。

相続税の税額控除の種類

次に「税額控除」についてご紹介します。「税額控除」に8つの控除があります。

相続税の税額控除の種類

- 暦年課税分の贈与税額控除

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

- 相続時精算課税分の贈与税額控除

- 医療法人持分税額控除

控除は上の①から順に行います。控除額が相続税額を上回った時点で納付すべき相続税額はゼロとなります。※「税額控除」により相続税額がゼロになる場合には申告は必ず必要です。

それでは一つ一つの控除について簡単に解説していきます。

暦年課税分の贈与税額控除

相続開始前3年以内に暦年課税により贈与を受けてすでに贈与税を支払っている場合には相続税額からすでに支払った贈与税額を控除することができます。

歴年課税分の贈与税額控除のポイント

- 相続開始の3年以内の贈与

- 贈与税申告をしてすでに支払った贈与税がある

→この場合にはすでに支払った贈与税額が戻ってきます!

贈与税額控除の計算式

贈与税額控除の控除額は以下の算式で計算されます。

贈与税額控除= 贈与を受けた年分の贈与税額×(相続税の課税価格に加えた贈与財産の価格÷贈与を受けた年分の贈与財産の合計額)

相続税の申告書では第4表の2で計算されます。

配偶者の税額軽減

相続や遺贈によって財産を取得した人が被相続人の配偶者である場合にはその配偶者の相続税額から、次の算式によって計算した金額を控除します。

配偶者の税額軽減額=相続税の総額×(①、②のいずれか少ない方)

- 課税価格の合計額に配偶者の法定相続分を掛けて計算した金額又は1億6千万円のいずれか多い方の金額

- 配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額は除かれます。)

配偶者の税額軽減を受けることによって相続税額がゼロとなる人であっても相続税の申告書の提出はしなければなりません。

配偶者の税額軽減を受けるための添付書類

配偶者の税額軽減を受けるためには相続税の申告書と以下の添付書類を準備する必要があります。

- 被相続人の全ての相続人を明らかにする戸籍の謄本(相続開始の日から10日を経過した日以後に作成されたもの)

- 遺言書の写し又は遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

- 申告期限後3年以内の分割見込書(申告期限内に分割ができない場合に提出してください。)

※原則「配偶者控除の税額軽減」を受けるためには遺産分割協議を終えていなければいけません。しかし、まだ遺産分割協議を終えていないという場合には「申告期限後3年以内の分割見込書」を提出しておくと相続税の申告期限から3年以内に分割された場合に特例の適用を受けることができます。この場合、分割が行われた日の翌日から4か月以内に「更正の請求」を行うことができます。

配偶者の税額軽減は相続税の申告書では第5表で計算されます。

未成年者控除

満20歳未満の相続人に対しては相続開始の日からその人が満20歳に達するまでの年数×10万円を控除することができます。未成年者控除額がその人の相続税額を超える場合、超える金額は※扶養義務者の相続税額から控除することができます。

※扶養義務者とは、配偶者、直系血族及び兄弟姉妹のほか、3親等内の親族のうち一定の者をいいます。

未成年者控除を受ける要件

未成年者控除を受けるためにはいくつかの要件があり、簡単に言うと

- 相続で財産を取得した時に国内に住んでいたか(例外もあります)

- 財産を取得した時に20歳未満であるかどうか

- 財産を取得した人が法定相続人であるかどうか

のすべての要件を満たしている必要があります。未成年者控除は相続税の申告書第6表で計算します。

障害者控除

相続人が障害者である場合には10万円(特別障害者である場合には20万円)×相続開始の日から満85歳になるまでの年数を控除することができます。障害者控除額がその人の相続税額を超える場合には、その超える金額を扶養義務者の相続税額から控除することができます。相続税の申告書では第6表の2で計算されます。

相続税申告書に「障害者手帳のコピー」など控除に該当する障害者であることを証明する書類を添付する必要があります。

相次相続控除

今回の相続が開始する前10年以内に被相続人が相続によって財産を取得し「すでに相続税を支払っている場合」、すでに支払った相続税額から一定の金額を控除することができます。

例えば・・・

父親を亡くし相続税申告をしてすぐ(10年以内)に母親を亡くした場合

→相次相続控除を受け、前回支払った相続税額分の控除が受けられます!

第一回目(例の場合では父親を亡くした際)の相続で支払った相続税全額が控除できるわけではありませんが、計算式に当てはめ前回の相続からの経過年数が短ければ控除額も多くなり、経過年数が長ければ控除額が少なくなります。相続税の申告書では第7表で計算されます。

相次相続控除を受ける際の添付書類

相次相続控除を受ける際には以下の写しを添付する必要があります。

- 第一回目の相続税の申告書第1表、第11表、第11の2表、第14表、第15表

- 物納した土地等がある場合には「物納許可通知書」

- 物納申請中の土地等がある場合には「相続税物納申請書」及び「相続税物納申請書別紙(物納財産目録)

外国税額控除

外国税額控除は「国際的」な二重課税を防ぐための控除です。相続、遺贈や相続時精算課税に係る贈与によって「外国にある財産を取得」した場合、その財産について「すでに外国で相続税に相当する税金を支払っている」という時には相続税額から一定の金額を控除することができます。 相続税の申告書では第8表の1で計算されます。

- 外国にある財産を取得

- すでに外国で税金を支払っている

→外国税額控除を受けられます!

相続時精算課税分の贈与税額控除

「相続時精算課税制度」を使い、すでに贈与税を支払っている場合には、その人の相続税額から「相続時精算課税制度適用分の贈与税額に相当する金額」を控除することができます。

控除しきれない部分は還付を受けることができます!

相続時精算課税制度の贈与税額に相当する金額を相続税額から控除しても控除しきれない場合には贈与税額の還付を受けることができます。(この税額の還付を受けるためには、相続税の申告書を提出しなければなりません。) 相続税の申告書第11の2表で計算されます。

医療法人持分税額控除

(医療法人を経営されている方にとって関係のある税額控除です。)医療法人の持分を相続や遺贈により取得し相続開始の時から相続税の申告期限までの間にその持分の全部又は一部を放棄した場合で、一定の要件を満たすときは放棄した持分の額に対応する部分の相続税額に相当する金額を控除することができます。

まとめ:相続税の控除の種類|基礎控除と税額控除

いかがだったでしょうか?全ての控除が皆さんと関係があるわけではないかもしれませんが、相続税の控除、特に税額控除は基本的には知っていないと使うことのできない控除です。

今回の記事では大きく分けて6つのことを紹介させていただきました。まとめるとこのような内容になります。

- 相続税には大きく分けて「基礎控除」と「税額控除」の2種類があります。

- 基礎控除は「課税価格(遺産)の合計額から差し引くもの」で、税額控除は「相続税額から差し引くもの」。

- 基礎控除が課税価格を上回る場合には「申告不要」となり(一部例外を除く)、税額控除が相続税額を上回る場合申告は必要ですが「納付額がゼロ」となります。

- 基礎控除の計算式は3000万円+(600万円×法定相続人の数)

- 税額控除の種類は全部で8種類 の控除があります。

- 税額控除をうけるためには申告が必ず必要です。

「基礎控除」に関しては事前に相続人が誰であるのかを戸籍謄本等でもれがないように確認しましょう。遺産分割協議書には相続人全員の署名捺印が必要となります。「税額控除」に関しては自動的に受けられるというわけではなく、相続人が資料をそろえ「申告」をしなければ受けることはできません。必要となる添付資料もそれぞれ異なり、毎年若干の変更もありますので詳細は相続専門の税理士にご相談ください。