現金を相続した場合の注意点~現金相続時の遺産分け・課税のルール

親が亡くなり、遺産は自宅と現金・預貯金のみ。これなら、兄弟同士の遺産分けは簡単だと思われるかもしれません。しかし、こういったシンプルなケースだからこそ、もめることもあります。相続トラブルを回避するためにも、相続における現金や預貯金の取り扱いについて確認しておきましょう。

相続財産における現金・預貯金の取り扱い

銀行などの金融機関に預けてある預貯金も手元にある現金も、どちらも自分のお金であるうちは、自由に使うことができます。生活する上で、現金と預貯金を別のものとして意識することはあまりないでしょう。しかし遺族分割のルールの観点からすると、現金と預貯金を分けて考える必要がありました。それが平成28年12月の最高裁の判決で、現金と預貯金は両方とも遺産分割の対象と判断され、相続実務への影響が出始めています。

現金は遺産分割協議の対象

相続財産となった現金は“遺産分割協議”を経て、各相続人に相続されます。それまでは、相続人同士の共有的な財産です。遺産分割協議とは、相続財産をどのように分けるかを相続人同士で話し合うことを言います。遺産分割協議で誰がいくら相続するかを決め、相続人の全員が合意するまで、現金を取得することができません。

遺産分割協議の対象となる相続財産には、現金の他に、土地や建物などの不動産、株式や債券などの有価証券、家財道具や美術品、ゴルフ会員権などがあります。不動産の相続後に名義を変更するために行う相続登記などは、相続人全員が分割の内容に合意したことを証する書面「遺産分割協議書」の提出がないと、手続きができません。

預貯金は現金を引き出す権利

預金者にとって銀行などに預けている預貯金は、引き出しを請求できる“権利”です。相続開始後は、その権利が相続財産となります。このような金銭債権について、最高裁判所の判断では

相続財産中に可分債権があるときは、その債権は相続開始と同時に当然に相続分に応じて分割されて各共同相続人の分割単独債権となり、共有関係に立つものではないものと解される。

(最判昭29.4.8、民集8-4-819)

とされていました。(可分債権とは、売買代金や預金など、相続人の間で、簡単に分けることができる債権を言います。)

つまり相続財産における預貯金は、相続人がそれぞれの法定相続分に応じて債権を取得するというものでした。例えば1,000万円の預金を相続する場合、相続人が妻と子ども2人であれば、妻は500万円、子どもはそれぞれ250万円ずつを引き出す権利を得たのです。

平成28年12月の判決で、預貯金も遺産分割協議の対象に

相続財産における預貯金については、相続分に応じて当然に分割されるものでしたが、平成28年12月19日の最高裁において「預貯金も遺産分割の対象とする」という判断がなされました。この裁判は、相続人の一人が相続開始前に贈与を受けていたことで、そのうえ預金を法定相続分で分けるのは不公平だということで争われていました。

この判例により、預貯金の相続が遺産分割協議により決定し、相続人全員の合意がない限り、払い戻しが難しくなりました。これまで金融機関によっては、相続開始後に法定相続分の預金の引き出しに応じていたようですが、今後はそう簡単に引き出せなくなることが予想されます。現に、遺産分割協議書の提出を求めている金融機関も多いようです。

現金・預貯金を相続するメリットとデメリット

「財産は現預金で遺さず、不動産など他の資産にした方がいい」という話を耳にすることがあるでしょう。逆に「現金が少ないと相続争いのもとになる」という説もあります。実は、どちらも一理ありです。そこで現金・預貯金を相続した場合のメリットとデメリットを整理してみましょう。

現金・預貯金を相続するメリット

遺言書がなく、相続人が複数いる場合は、遺産をどのように分けるかを協議することになります。その際、相続財産が不動産ばかりの場合には、公平に分けることが難しく、相続争いにつながることが多いようです。特に、相続財産が自宅の土地・建物しかないケースです。仮に不動産を売却して現金化しようとしたとしても、すぐに売却できるとは限らず、思ったほどの値がつかないこともあります。

その点、現金や預貯金は、お互いが納得しさえすれば、簡単に1円単位まで分けることができます。また相続財産のほとんどが不動産だった場合には、納税資金に窮することもありますが、現金や預貯金があれば安心です。

そして現金や預貯金は、相続が完了すればすぐに使うことができます。相続したお金をしばらく使う予定がないなら、通常より金利が高く設定されている、相続定期預金に預け入れることも可能です。

現金・預貯金を相続するデメリット

相続財産に多額の現金・預貯金がある場合のデメリットは、なんと言っても節税しにくいことです。相続税の計算にあたっては、それぞれの財産を時価で評価するのが原則ですが、現金や預貯金の場合は、金額そのものが課税の対象です。相続財産に現金・預貯金があればあるほど、相続税の負担は重くなります。

そして価値がわかりやすいだけに、それぞれの取り分を互いに主張して、争いに発展することも考えられます。

相続税の申告・納税後に現金がみつかったらどうする?

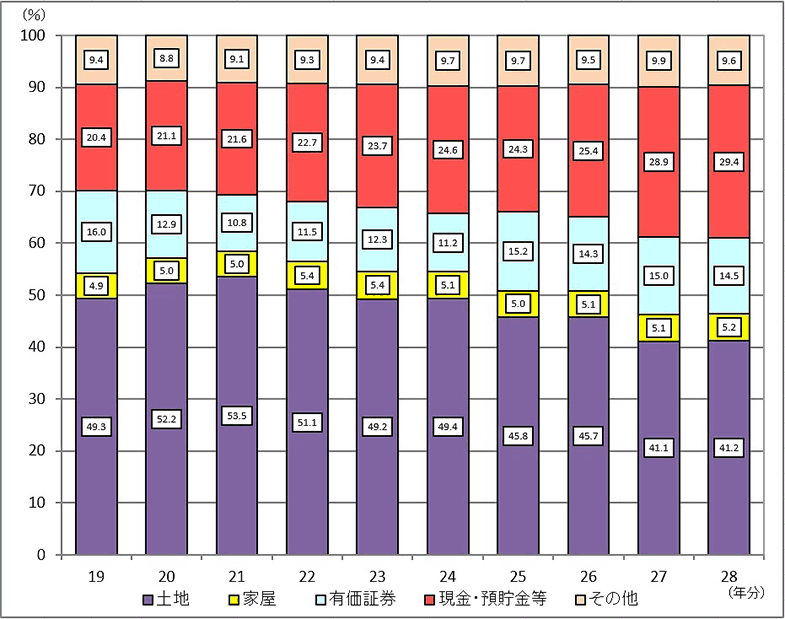

国税庁発表の資料から、相続財産に占める現金・預貯金等の割合は、年々増加傾向にあることがわかります。土地の評価額が下がったため相対的に現金・預貯金が増えた、生活資金のために蓄えていたからなど、理由はさまざまあるようです。それと同時に増加しているのが、自宅で現金を保管するタンス預金です。この背景には、入院などの急な出費への備え、ペイオフ対策、超低金利、ATMの有料化などがあると考えられます。

相続財産の金額の構成比の推移

国税庁HPより引用

こうしたタンス預金も、相続財産として相続税の申告・納税が必要です。もし申告・納税後にタンス預金の存在が明らかになった場合は、速やかに修正申告をする必要があります。相続財産に現金があることを知りながら隠し立てすると、後に大きなトラブルのもとになります。

現金・タンス預金を申告しなかった場合のペナルティ

相続税における税務調査の割合は約20%と言われています。そして調査に入られた家庭の約80%が申告漏れを指摘されているのが現状です。特に現金、預貯金に対する追及は厳しく、過去数年にわたる預金の動きや、引き出した現金の用途を徹底的に調べられます。

こうして税務署の指摘を受けてから修正申告を行うと、ペナルティがあるので注意が必要です。延滞税のほか、過少申告加算税や、財産隠しと認められた場合には重加算税が課せられます。なお、自主的に修正申告を行った場合には加算税が免除されるので、気付いた時点で早めに修正申告をするのが得策です。

現金・タンス預金を他の相続人に隠していたら?

遺産分割や相続税の申告が終わって一段落した後、遺品整理をしながら親のタンス預金を見つけてしまった。そんなとき、他の相続人に相談せず、独り占めできないかと考えるかもしれません。しかし、もし税務調査が入った場合には、かなりの確率で現金隠しが発覚するため、それによって他の相続人にも秘密にしていた現金の存在が知られることになります。また、その後のお金の使い方などから、他の相続人から不審に思われる可能性もあります。

そもそも財産隠しは犯罪行為です。税務署に対しても、家族に対しても誠実であることが、円満な相続の基本です。

参考:相続税がかかる財産かからない財産。課税対象の財産と非課税財産の見分け方

相続で、現金・預貯金をめぐってもめないために

ご紹介しましたように、相続における現金・預貯金は、取り扱いに充分注意が必要です。そして多ければ節税が難しくなり、少ないと遺産分割や納税で困ることもあります。

相続に詳しい税理士なら、こうした問題を回避する方法を提案してくれますし、遺言書の作成なども相談できます。生前に対策をうつことができず、仮に相続開始後に多額の現金・預貯金が見つかった場合でも、その対処法について的確なアドバイスをもらえるでしょう。まずは、信頼できる税理士に早めに相談することをおすすめします。