マンションの相続~相続税評価の計算方法と登記手続きの注意点

コンパクトで暮らしやすい、維持管理がラクなどの理由から、高齢になってからマンションに住み替えるケースも多いようです。そこで今後は、区分所有の分譲マンションを相続する例が増えることが予想されます。ここではマンションの相続税評価の計算方法や、登記手続きに際して注意すべき点を解説しています。親や自身がマンション所有者である方は、今後の相続対策にお役立てください。

戸建てとマンションでは、相続税の評価方法が異なる?

戸建てとマンションでは相続税の評価方法がまったく異なるかといえば、基本的には同じです。土地と建物部分に分けてそれぞれ評価額を計算しますが、区分所有の分譲マンションの土地は「敷地権の割合」で按分するのが大きな違いです。

敷地権の割合とは?

区分所有のマンションでは、所有者が専用で利用している“専有部分”と、すべての所有者が共同で持っている“共有部分”があります。共有部分とは廊下やエントランス、エレベーターなど、専有部分以外の建物部分です。

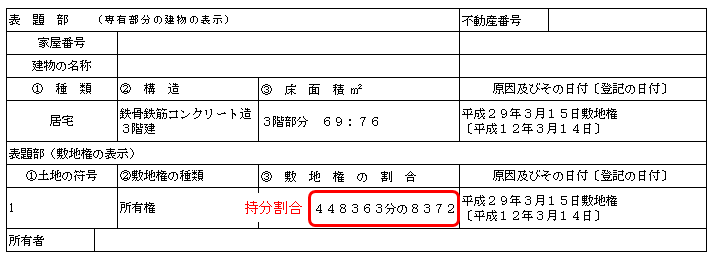

土地については、建物が建っている敷地を所有者全員が共同で所有しているという考え方をします。そこで、各区分所有者の持ち分割合を計算したものが敷地権の割合です。一般的に、建物すべての専有部分床面積における各所有者の専有部分の床面積の割合として計算されます。これは相続税評価の段階で計算する必要はなく、登記簿謄本の「表題部」に記載されています。

マンション登記簿謄本の例

建物の相続税は専有部分だけにかかる?

マンションの場合、相続税がかかるのは被相続人(亡くなられた方)が暮らしていた部屋のスペース(専有部分)だけかというと、持ち分割合に応じた共有部分にも課税されます。これは相続税に限ったことではなく、固定資産税も同様です。固定資産評価証明書や固定資産税・都市計画税課税証明書の「課税標準額(課税の対象となる金額)」の欄には、専有部分の評価額に、持分割合に応じた共有部分の評価額を合算した額が表示されています。

固定資産評価証明書の例

画像出典元:佐藤卓哉司法書士事務所

固定資産税・都市計画税課税明細書の例

画像出典元:佐藤卓哉司法書士事務所

マンションを相続した場合の相続税の計算方法

区分所有のマンションを売買するときには、価格を土地の敷地利用権部分と建物に分けて提示することはなく、一体のものとして取引されます。しかし相続税評価をする上では、土地と建物の評価額を個別に計算します。これについても相続税に限ったことではなく、固定資産税にも言えることです。

マンションの敷地利用権の評価方法

マンションの場合、土地部分(敷地利用権)の評価は、建物が建っている敷地全体の相続税評価額に敷地権の割合(持ち分割合)を掛けて計算します。敷地全体の相続税評価額の計算方法には、戸建ての場合と同様に「路線価方式」と「倍率方式」の2種類があります。

路線価とは道路に面している標準的な宅地の1㎡あたりの価格で、毎年国税庁から公表されています。路線価方式による土地の評価では、路線価に土地の面積を掛けて計算します。

路線価方式による土地の評価額 = 路線価 × 土地の面積

倍率方式では、土地の固定資産税評価額と国税庁から公表されている評価倍率表に記載されている評価倍率を掛けて計算します。

倍率方式による土地の評価額 = 評価倍率 × 土地の固定資産税評価額

地域によってどちらの方式を利用するかが決められており、一般に市街地では路線価方式が用いられ、郊外では倍率方式が利用されます。なお、それぞれの土地の形状や状況によって評価額の調整を行うことがありますが、これを画地補正といい、内容に応じた画地補正率を掛けて計算します。土地の評価方法の詳しい内容については、当サイトの「相続した土地の価格はどう決まる?相続税評価額の計算方法」のページをご覧ください。

マンションの敷地利用権の相続税評価額 = マンション全体の敷地の評価額 × 敷地権の割合

マンションの敷地全体の評価額が出ましたら、登記簿謄本に記載の「敷地権の割合」を掛けることで、被相続人の敷地利用権の評価額が計算されます。

マンションの建物部分の評価方法

建物部分に関しては固定資産税評価額と同額となるため、計算の必要がありません。「固定資産税・都市計画税課税証明書」の「価格」の欄にはマンション全体の評価額が、「固定課税標準額」の欄には持ち分に応じた評価額が記載されています。つまり固定課税標準額が建物部分の相続税評価額となり、これには共有部分の評価額が含まれています。

マンションの相続税評価額(建物) = 固定課税標準額

マンションにも小規模宅地の特例が利用できる!

土地の評価額を8割減らすことができる「小規模宅地の特例」は、マンションの場合でも適用できます。ただしマンション全体の敷地面積に敷地利用権割合を掛けたものが、330㎡までであることが要件です。その他にも相続人要件など、細かな規定がありますので、気になる方はこのサイトの「住宅の相続で土地の相続税が8割安くなる!小規模宅地等の特例とは?」のページをご確認ください。

マンション相続時の登記手続きにおける注意点

戸建てと同じく、マンションを相続した場合も相続登記をすることが大切です。不動産の相続登記をしておかないと、売りたいときに手続きができないなどトラブルのもとになりますので、相続が確定したら速やかに済ませることをおすすめします。また相続登記にあたっては、下記の点についての注意が必要です。

兄弟姉妹での共有はしないほうがいい

両親のうちどちらかが先に亡くなり、故人が所有していたマンションを親子の共有財産として相続するというのはよくあるケースです。この場合、遺された配偶者が亡くなった時点で、子どもがマンションを引き継ぐことが考えられます。

先の相続(一次相続)であれ次の相続(二次相続)であれ、相続人である子どもが複数いる場合には、遺産となったマンションを兄弟で共有しようという提案が出ることがあります。しかし、兄弟姉妹での共有は以下の点からおすすめできません。兄弟姉妹のうちだれか一人が相続するか、売却してその代金を分けるなどを検討するといいでしょう。

相続したマンションを共有財産にしないほうがいい理由

- 共有者の合意が得られず、売りたいときに売却できないことがある

- 所有者が複数いるマンションは、買い手が見つかりにくい

- 上記の理由で、売却価格が不利になることがある

- 共有していた兄弟姉妹が亡くなると、その子どもの甥っ子や姪っ子が共有者になり、権利関係が複雑になる

共有部分の登記も忘れずに

マンションの共有部分には「法定共有部分」と「規約共有部分」の2種類があります。法的共有部分とは、廊下やエレベーター、屋上などの部分のことで、マンションの管理運営などについて定めた「区分所有法」に規定されているものです。「規約共有部分」とは、法律で定められたものではありませんが、駐車場や集会場など、管理規約などで共有することを決定した部分を言います。

規約共用部分については、被相続人が取得したときに登記をしている可能性があります。いざ売りたいというときに共有部分の登記が漏れていたら、その部分だけ相続登記を一から行うことになりますので、登記情報を確認し、専有部分と同様に登記されているのであれば、共有部分についても忘れずに相続登記をしましょう。

マンション相続の手続きは、専門家にご相談を!

マンションの相続税評価の計算方法や、登記における注意事項を簡単に説明してきましが、不動産の相続や登記手続きはとても複雑で高度な知識を必要とします。相続税額をおさえ、相続手続きを円満に進められるかどうかは、誰に相談するかにかかっていると言っても過言ではありません。相続財産にマンションがある場合には、区分所有の権利に関する基本的な知識を身に付け、適切なアドバイスを受けられる専門家に依頼することが大切です。