家(建物)の相続税・税金金額の計算方法

家(建物)にかかる相続税の計算には、固定資産評価額を使います。用途によっては、控除率が設定されていますから、正しく計算することが大切です。家屋の相続税評価額と、相続税の計算について解説します。

家の相続税計算の基本

家(建物)を相続した場合にかかる相続税の計算は、現金や預金のように簡単ではありません。まずは相続した家の時価を確認する必要があります。

家(建物)相続税評価額とは

現預金などの、その価値が常に明確なものについては、相続税などの税金の計算は単純です。しかし、土地や建物・自動車や美術品など、調べないとその実際の価値がわからない財産については、税額計算の前段階として、相続税評価額を確認する必要があります。相続税評価額とは、相続にかかる税金を計算するための、財産の評価額をさします。

「価格がわからないものの評価額を確認するのだから、実際の時価を使う」と勘違いしそうですが、そうとは限りません。相続税評価額は、実際に売買をする際の時価とは限りませんから、注意が必要です。

家(建物)の相続税評価額

家(建物)の相続税評価額には、基本的に固定資産税評価額を用います。固定資産税評価額とは、固定資産税を計算する目的で市区町村が3年に1度算定している評価額のことです。

固定資産税評価額の確認方法

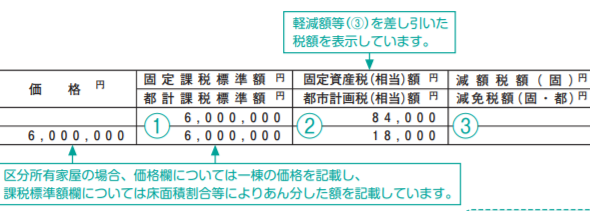

固定資産税評価額は、固定資産税の納税通知書で確認します。固定資産税の納税通知書は、毎年1月1日現在に固定資産を所有している人に対して、市町村から毎年4月~6月頃に発送されます。東京23区は特例で東京都が課税しますから、都から送付されてきます。

<固定資産税・都市計画税 課税明細書の見方:東京都主税局公式ホームページより>

家(建物)の相続税評価額が実際の時価より低い理由

固定資産税評価額は、取引価格の約70%とされていますから、時価よりもかなり低く設定されています。どうして建物の方が現金より相続税が安く済むのか、疑問に思う方もいるでしょう。

相続財産の評価額は、その自由度が低いほど減額されます。換金性・自由度の高い現預金は評価が高いため、100%相続税評価額になります。土地や建物などの自由度の低い相続財産は一定割合を控除した額が相続税評価額になります。

建設中の家(建物)の相続税評価額

建設中の家(建物)には、まだ固定資産税評価額がありませんので、もしもこれを相続することになった場合は、建築にかかった費用原価(相続発生時)の70%相当額が相続税評価額になります。例えば、相続開始時点でまだ建築中の家(建物)で、建築費用として1,000万円の支出があったケースでは、その家の相続税評価額は700万円です。

増改築をしたの家(建物)の相続税評価額

固定資産税評価額は3年ごとに見直されますから、増改築を行った際も、このタイミングで評価額が変わります。もしも評価額見直しのタイミングが訪れないまま相続開始になった場合、固定資産税評価額に増改築部分が反映されていないことになります。その場合には、増改築にかかった費用から減価償却費相当額を差し引いた額の70%相当を固定資産税評価額に加算します。

固定資産税評価額のない家(建物)の相続税評価額

役所がすべての家(建物)を把握するのは困難ため、固定資産税評価額の設定されていない建物もあります。あまりないケースですが、一般的には建物の再建築価格(もう一度その建物を建てるとしたらかかるであろう費用)から減価償却累計額(相続開始時までの減価償却費の合計)を差し引いた額の70%相当を固定資産税評価額とします。

貸家の相続税計算

貸家は相続税評価額が控除される

貸家は用途に制約が多く、自由度が下がりますので、固定資産税評価額よりさらに借地権割合を控除された額が相続税評価額となります。貸家の借地権割合は、現在全国一律で30%ですから、固定資産税評価が1,000万円の貸家の場合、相続税評価額は700万円です。

使用賃借の扱い

家族や親戚を、家賃を取らずに住まわせている家(建物)場合、使用貸借(しようたいしゃく)といって、上記の控除は適用されません。

家賃を取っていても安すぎると控除を認められない

もしも家賃をもらっていても、客観的に見て家賃相当以上の額でないと、借家としての控除は認められません。無料や格安で家を貸して、30%もの控除が受けられることになると、税負担の公平性に問題が生じてしまうからです。

アパートやマンション購入は相続税の節税になるか?

固定資産税評価額と購入金額の差額分の節約

家(建物)での相続は、現金で相続するよりも相続税評価額が低くなる分、税負担が減ります。そのため、アパートやマンションを購入または建設して、相続税の負担を減らそうと考える方も多いでしょう。購入金額と固定資産税評価額の差額分の税金がかからないため、大きな節税が期待できます。

アパートの場合、空室は30%オフされない

アパートや賃貸マンションを購入または建設して、相続税対策をする場合に気を付けたいのが、貸家として30%控除されるのは、相続開始時点で実際に入居者がいて賃貸収入がある部屋の部分だけ、ということです。10室のアパートで5室の空きがあった場合は固定資産税評価額の50%部分にのみ30%控除が適用されます。

1,000万円のアパートの場合、全ての部屋を貸していれば1,000万円の30%が控除され、相続税評価額は700万円になります。しかし、10部屋のうち5部屋が空室のケースでは、500万円部分だけが30%控除されて350万円になり、残りの500万円と足して850万円が相続税評価額となります。

| 賃貸割合 | 控除額 | 相続税評価額 |

|---|---|---|

| 100% | 1,000円×30%=300万円 | 700万円 |

| 50% | 1,000万円×(30%×50%)=150万円 | 850万円 |

建築費用や購入金額と実際の取引価格の差が大きいほど節税に

購入金額や建築費用と、固定資産税評価額の差が大きければ、実質的な控除率が上がりますので、より大きな節税になります。このことが、タワーマンションなどの人気物件を利用した節税対策が注目されている理由です。

タワーマンションに限らず、建築にかかった費用よりも著しく高値で取引される建物については、購入価格と固定資産税評価額の差額を利用して、相続税負担を大幅に減らすことも可能です。ただし今後、改正や特例で、大きな差額は封じられる可能性もあるでしょう。タワーマンションの一部についてはすでに、階数ごとの負担調整が行われています。

家(建物)の相続にはリスクも

家(建物)での相続は、相続税が安くなり、とてもお得なように感じます。ですが、相続税評価額が低くなる理由は、家(建物)は、換金性が低く、自由度があまりないことからです。つまり、価値が下がるリスクや、管理のリスク、売れ残るリスクなどもあるということです。

また、相続人が複数いる場合に、現預金に比べ、家は分割するのが難しいケースも多々あります。誰が相続するのか、売却して分けるのか、相続人の誰かが住むのか、賃貸にするのか、管理はどうするのかなど、話し合いや調整が必要な事柄が増えてしまうからです。

家(建物)の相続を予定している、節税のためにアパートやマンションの購入を検討している方は、節税効果とリスクについて、一度税理士などの専門家へ相談することをおすすめします。

家(建物)の税金については税理士に相談を

家(建物)の税金、特に相続税対策については、早めに税理士に相談することをおすすめします。実際にどれくらいの税金を負担する必要があるのかなどを詳しく確認しておくことで、将来の相続の不安を減らすことができるでしょう。