相続税の基礎控除とは?控除の種類と計算方法

相続税は相続財産から借入金や葬儀費用などを引き、更に「基礎控除」を引いた金額を基準に計算されます。また相続税申告の対象になるかどうかの判断も正味の遺産額が「基礎控除額」を超えるかどうかが判断基準となります。

相続税の基礎控除とは?

相続税を計算する上ですべての人は「基礎控除」を受けることができます。

「基礎控除」は相続で取得する財産から一律ですべての人が差し引くことのできる控除です。相続財産から基礎控除を差し引いた後の金額が課税遺産総額となり、相続税は「課税遺産総額」を基準として計算されます。

その他の基礎控除の種類

基礎控除は相続税以外にも設けられており、それぞれの税目によって控除額も異なります。

| 所得税 | 38万円 |

|---|---|

| 住民税 | 33万円 |

| 贈与税 | 110万円 |

基礎控除とは納税者の「最低限の生活を守るための控除」で、収入やその他の要件に関係なくすべての人に一律で与えられている控除です。

ポイント

「基礎控除」はすべての人に一律で与えられている控除です。

相続税の基礎控除の種類

相続税の基礎控除は二種類の控除の合算により計算

相続税の基礎控除は二種類の控除の合算により計算されています。

相続税の基礎控除の内訳

- 定額控除

- 法定相続人比例控除

①定額控除とは・・・

一定の控除額で一律3,000万円の控除です。

②法定相続人比例控除とは・・・

法定相続人×600万円の控除です。法定相続人の人数に比例して控除額が変動します。

この定額控除と法定相続人比例控除を合算した額によって相続税の「基礎控除」は構成されています。

ポイント

- 相続税の基礎控除は二種類の控除の合算で成り立っています。

- 定額控除は一律3,000万円、法定相続人比例控除は法定相続人×600万円の控除です。

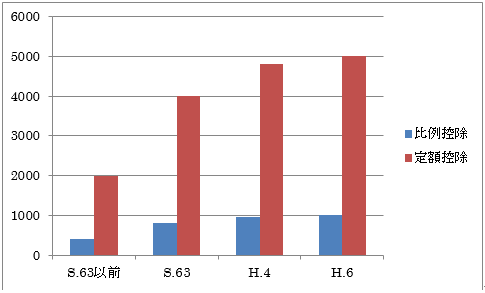

相続税の基礎控除額の変遷

相続税の基礎控除額はその時代の経済状況等に合わせてこれまでに何度も変更が加えられてきました。

| 定額控除 | 法定相続人数比例控除 | |

|---|---|---|

| 抜本改正前 | 2,000万円 | 400万円×法定相続人の数 |

| 昭和63年1月1日以降 | 4,000万円 | 800万円×法定相続人の数 |

| 平成4年1月1日以降 | 4,800万円 | 950万円×法定相続人の数 |

| 平成6年1月1日以降 | 5,000万円 | 1,000万円×法定相続人の数 |

| 平成27年1月1日以降 | 3,000万円 | 600万円×法定相続人の数 |

平成27年に相続税の基礎控除が改正された背景

平成25年度改正により平成27年1月1日以降の相続税にかかる基礎控除の額が変更されました。

定額控除:5,000万円→3,000万円

法定相続人数比例控除:1,000万円→600万円

基礎控除は段階的に引き上げられてきた

相続税の基礎控除は昭和63年以降、バブル期の地価高騰などを理由として引き上げられてきました。

その後、バブル崩壊により地価がバブル期以前の水準に戻ったにもかかわらず基礎控除等の水準が据え置かれたままになっていたため、平成25年の改正により、時価の下落に合わせるような形で基礎控除額も引き下げられました。

具体的には物価・地価が現在と同等であった昭和50年代後半の水準(定額部分2,000万円、比例部分400万円)を参考にして、現在の基礎控除額(定額部分3,000万円、比例部分600万円)に決定されました。

相続税基礎控除の具体的な計算方法

では具体的な設例を通して相続税の基礎控除の計算方法を確認してみましょう。

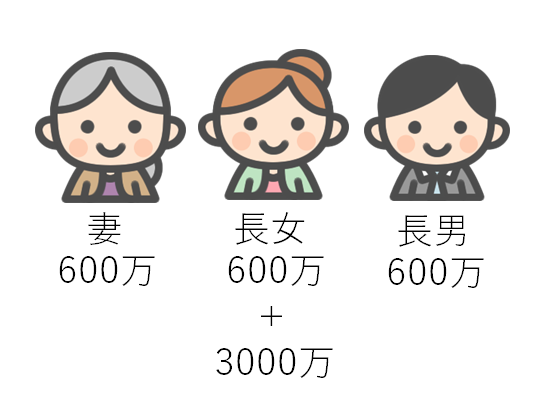

設例1:相続人が妻、長女、長男の場合の基礎控除額の計算方法

定額控除額:3,000万円・・・①

変動控除額:600万円×3・・・②

基礎控除額合計:①+②=4,800万円

定額控除は法定相続人の人数に関係なく一律で3,000万円です。今回は法定相続人が妻、長女、長男の3人ですので変動控除額は600万円×法定相続人3人の計算となります。

設例2:相続人が妻、長男の場合の基礎控除額の計算方法

定額控除額:3,000万円・・・①

変動控除額:600万円×2・・・②

基礎控除額合計:①+②=4,200万円

定額控除は相続人の人数に関係ないので先ほどの設例と同様3,000万円となります。法定相続人は今回の設例では妻、長男の二人ですので600万円×2人での計算となります。

ポイント

法定相続人の人数によって基礎控除額は変動しますので、相続が開始したらまず法定相続人の人数を確認しましょう。

相続税計算全体の中での基礎控除

次に相続税全体の計算の流れの中で、どのタイミングで基礎控除が使われるのかを設例によって確認しましょう。

設例1:相続人が妻、長女、長男(法定相続人が3人)の場合

正味の遺産額を確定

まず現預金、株式、土地建物、生命保険等の遺産額から借入金、葬儀費用等を差し引きます。

現預金:2,000万円

株式:1,000万円

土地建物:2,000万円

生命保険:1,000万円(生命保険非課税枠控除後500万円×3人)

合計:6,000万円・・・・①

借入金:1,000万円

葬儀費用:200万円

合計:1,200万円・・・・②

正味の遺産額(①-②)=4,800万円

課税遺産総額の確定

正味の遺産額が確定したら次に課税総額(この総額が相続税計算の基準となります)を確定します。

ポイント

ここで「基礎控除」の計算が登場します!

基礎控除額の確定(法定相続人は妻、長女、長男の3人)

定額控除額:3,000万円

変動控除額:1,800(600万円×3人)

基礎控除額合計:4,800万円

先ほど計算した正味の遺産額から、「基礎控除額」を引いた金額が課税遺産総額となります。

正味の遺産額(4,800万円)-基礎控除(4,800万円)=0

課税遺産総額=0円

正味の遺産額から基礎控除を引いた後の金額がゼロとなりましたので相続税申告、納税の必要はありません。

(※土地、建物の評価の際に「小規模宅地の特例」を使用する場合は相続税申告をする必要があります。)

ポイント

正味の遺産額が基礎控除額を下回る場合は相続税申告の必要はありません。

正味の遺産額が基礎控除額を上回る場合の計算方法

先ほどの設例では課税遺産総額がゼロとなり相続税の申告や納税は必要ありませんでした。では次に正味の遺産額が基礎控除額を上回る場合の計算方法を設例によって確認しましょう。

設例2:相続人が妻、長男(法定相続人が2人)の場合

正味の遺産額:4,800万円

基礎控除額の計算

定額控除:3,000万円

変動控除額:1,200万円 (600万円×2人)

合計:4,200万円

正味の遺産額(4,800万円)-基礎控除(4,200万円)=600万円

⇒正味の遺産額が基礎控除を上回るため相続税申告をする必要があります。

相続税の総額を確認

相続税申告の必要がある場合、まず課税遺産総額を法定相続分で按分します。

課税遺産総額:600万円

妻の法定相続分1/2

長男の法定相続分1/2

600万円×1/2=300万円

600万円×1/2=300万円

<参考>

法定相続分は配偶者を基準に考えるので、配偶者と子供がいる場合まず配偶者が法定相続分として1/2を、そのあと残りの1/2を子供達で分配します。(今回の例題では子供が1人のため長男が法定相続分1/2ですが、子供が2人いた場合には子供の法定相続分1/2をさらに2人で分けるため子供の法定相続分は1/4ずつとなります。

法定相続分で按分した後に相続税の総額を確定

各相続人の取得金額を速算表で計算し、相続税の「総額」を算出。

妻、長男共に課税遺産額は1,000万円以下なので税率は10%。

妻300万円×10%=30万円・・・・①

長男300万円×10%=30万円・・・・②

①+②=60万円

相続税の総額は60万円となります。

相続税の総額を実際の分割割合で配分計算

相続税の総額が確定したら総額60万円を実際の分割割合で配分し税額を計算します。

実際の分割割合は遺言、遺産分割協議によりますので法定相続分と異なるケースはもちろんあります。

実際の分割割合が以下のような場合

妻:600万円(100%)

長男:0円(0%)

この場合、妻が相続財産を100%取得するので相続税の総額60万円は妻が負担します。

配偶者控除を利用して相続税をゼロにする

実際の分割割合を確認し、それぞれの相続税負担額が確定したら次は「税額控除」を計算します。今回は相続税の負担者が相続人の配偶者(妻)ですので、相続税の配偶者控除を使用すれば税額はゼロになります。

相続税の配偶者控除とは

相続税の配偶者控除により取得した遺産額が1億6,000万円又は配偶者の法定相続分に相当する額のどちらか多い金額までは相続税はかかりません。

相続税計算における様々な控除の種類

相続税計算では基礎控除を始め先ほど紹介した配偶者控除など様々な種類の控除があります。

相続「財産」から控除するもの

以下のものは相続財産から控除することができます。

債務控除

銀行や個人からの借入金、亡くなった後に支払う所得税、住民税、固定資産税等、病院に対する未払医療費、水光熱費、電話代などの公共料金等の未払金(亡くなった人が使用していた期間に限ります)

相続財産に含まれないもの

以下の財産はそもそも相続財産には含まれません。

非課税財産

お墓や仏壇、※死亡保険金、※死亡退職金、国、地方公共団体又は特定の公益法人などに寄付した財産

(※死亡保険金、死亡退職金は500万円×法定相続人の数までが非課税です。この非課税制度を節税対策として利用するケースが多くあります。)

相続「税額」から控除するもの

以下控除は税額から引くことができます。

配偶者の税額軽減

配偶者が相続した財産のうち、法定相続分または1億6千万円分までは税額が控除されます。

贈与税額控除

相続開始前の3年以内に被相続人から贈与された財産は「相続税の対象」になりますが、もし「贈与税」として税金を既に支払っていた場合、その贈与財産にかかる贈与税分は相続税額から控除することできます。

相次相続控除

10年の間に2回以上の相続があった場合、相続税が軽減されます。

税務署から相続税についてのお尋ねが来たら

例外もありますが、相続が発生してから半年~8ヶ月経過した頃に税務署から「相続税についてのお尋ね」が送付されてくる場合があります。これは税務署側で把握している相続人の財産を元に税務署側の判断で「相続税が発生するのではないか」という人を対象に送付されるものです。

相続申告が不要かどうかの判断

もし相続財産が先ほどご紹介した基礎控除を下回っているようであれば相続税申告はする必要ではありませんが、税務署からお尋ねが送付されている以上、なにか把握できていない相続財産があるかもしれないのでもう一度よく確認しましょう。

相続税の基礎控除を下回った場合でも申告が必要なケース

相続税の遺産総額が基礎控除額を下回る場合でも、相続税申告が必要なケースがあります。それは小規模宅地の特例を利用した上で遺産総額が基礎控除額を下回っている場合です。

小規模宅地の特例を受けるためには相続税申告が必要

小規模宅地の特例とは、被相続人等の事業の用に供されていた宅地等または被相続人等の居住の用に供されていた宅地等のうち、限度面積までの部分については一定の割合(50~80%)を減額するという特例です。

この特例によって自宅の評価が8割減になるため相続税はかからない=申告は必要ないと判断される方もいますが、実際は相続税申告をしなければこの小規模宅地の特例は受けられません。

ポイント:小規模宅地の特例は相続税申告をしなければ受けることができません。

悩んだら相続税の専門家へ相談

- 税務署からのお尋ねが来てしまった

- 土地・建物の相続評価額を知りたい

- 小規模宅地の特例を受けたいが申告方法が分からない

- 配偶者控除を使って相続税をゼロにしたい

- 相続財産が基礎控除額を下回っているかどうか心配

このようなことでお困りの場合にはまず相続税の専門家である税理士に依頼することをお勧めします。

相続税申告をすることによって小規模宅地の特例、配偶者控除等の控除を受けられるだけでなく、仮に課税対象者であることに気が付かず相続税申告を怠っていた場合、延滞税だけでなく無申告加算税(15~20%)も課税されてしまいますので注意が必要です。