相続で所得税の確定申告をしなければならない2つのケース

相続で払う税金は「相続税」だけではないのをご存知ですか?もしこれからご紹介するケースに該当する場合、相続税だけではなく「所得税」も支払わなければなりません。今回の記事では相続に伴い所得税の申告が必要となるいくつかのケースをご紹介します。ご自分の関係する相続で当てはまるものがないかどうかご確認ください。

相続税の申告と所得税の申告

相続が開始すると相続税の申告を10ヶ月以内にしなければなりません。そして、もし対象であればもう一つしなければならない申告があります。それは「準確定申告」です。準確定申告は被相続人の死亡を知った日から4ヶ月以内に申告しなければなりません。

相続税申告と準確定申告の申告期限

| 相続税申告 | 10ヶ月 |

|---|---|

| 準確定申告 | 4ヶ月 |

準確定申告の対象となるのは以下のような人です。

準確定申告の対象者

- 個人事業(自営)主

- 2か所以上から給与を受けていた

- 給与収入が2000万円を超えていた

- 給与所得や退職所得以外の所得が合計で20万円以上あった

- 高額の医療費を支払っていて、準確定申告をすることになり所得税の還付を受けられる

- 利子収入や家賃などの不動産収入を受け取っていた

準確定申告の対象となるのは従来の確定申告の対象者と同じです。被相続人がこの準確定申告の対象者に該当する場合、被相続人の死亡を知った日から4ヶ月以内に準確定申告をする必要があります。

相続税と所得税の違い

相続税で税金を支払いなぜ所得税も支払うの?と思うかもしれません。相続税と所得税はどこが違うのでしょうか。

相続税と所得税では課税される対象が異なります。簡単に言うと相続税は故人が残した「財産」に対してかけられる税金で、所得税は故人の残した「収入」に対してかけられる税金です。

相続税と所得税の違い

| 税目 | 課税対象 |

|---|---|

| 相続税 | 財産 |

| 所得税 | 収入 |

準確定申告の具体的な手続き

準確定申告の申告期限

準確定申告の申告期限は相続税の申告期限よりも短いので注意が必要です。相続税の申告に先立って、まず準確定申告をしなければなりません。

準確定申告の申告期限

- 死亡を知った日から4ヶ月以内

準確定申告は被相続人の死亡した年の1月1日から死亡日までの申告を、死亡を知った日から4ヶ月以内に行わなければなりません。例えば被相続人が8月10日に亡くなった場合、申告しなければならない準確定申告の対象期間は1月1日~8月10日となり、申告期限は8月10日から4ヶ月後の12月10日となります。

| 申告対象期間 | 1月1日~8月10日 |

|---|---|

| 申告期限 | 12月10日 |

準確定申告の申告義務者

被相続人はすでに亡くなっていますから、準確定申告の申告義務者は誰になるのでしょうか?準確定申告の申告義務者は「相続人」となります。相続人が2人以上いる場合には各相続人が連署により準確定申告書を提出することになります。

他の相続人の氏名を付記して各人が別々に提出することもできます。※この場合、申告書を提出した相続人は他の相続人に申告した内容を通知しなければなりません。

準確定申告の納税義務者

準確定申告の申告義務者は残された遺族(相続人)ですが、「納税義務」(支払う義務)は故人(被相続人)にあります。

準確定申告の申告・納税義務者

| 申告義務者 | 相続人 |

|---|---|

| 納税義務者 | 被相続人 |

納税義務は「被相続人」ですが故人は亡くなっていますのでもちろん税金を支払うことができません。ですから、実際は相続人が”立て替えて”支払う形になります。相続人が複数いる場合、一人の相続人がまとめて支払うこともできますし、相続分に応じ按分し支払うこともできます。

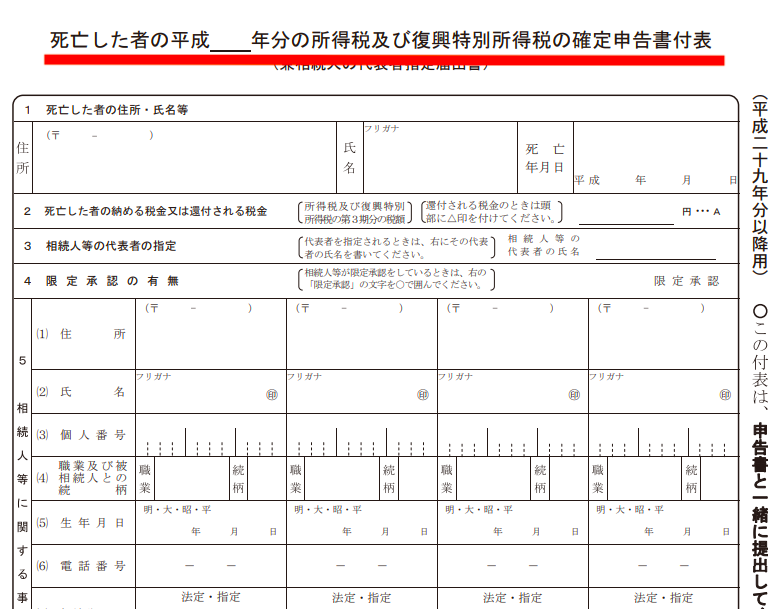

(図)準確定申告の付表

準確定申告ではこの図のような「死亡した者の平成 年分の所得税及び復興特別所得税の確定申告書付表」を申告書に添付して提出します。

(図)相続人ごとの納税と還付

付表にはこのように所得税の支払いや還付の割合を記載する欄がありますので、相続人がそれぞれいくら納税するのか、または還付をそれぞれいくら受け取るのかを記載します。支払いがある場合、按分した額でそれぞれの分の納付書を作成します。

この支払った所得税は一時的に相続人が負担していますが、相続税申告の際には「被相続人の債務」として遺産総額から差し引くことができます。つまり最終的には被相続人が負担していることとなります。逆に準確定申告で戻ることとなった還付金は被相続人の相続財産となり加算されます。

被相続人の準確定申告する際の注意点

被相続人の各種控除を忘れずに

準確定申告では通常の確定申告と同様、控除を使うことができます。しかしどの控除も「死亡の日まで」に支払ったものに限ります。準確定申告で使える控除は従来の確定申告と何ら変わらず、

- 医療費控除

- 社会保険・生命保険・地震保険料

- 配偶者控除・扶養控除

を使うことができます。

医療費控除

①医療費控除の対象となるのは、「死亡の日までに被相続人が支払った医療費」であり、死亡後に相続人が支払ったものは準確定申告の医療費控除の対象に含めることはできません。

社会保険料、生命保険料、地震保険料控除

②社会保険料、生命保険料、地震保険料控除等の対象となるのは、「死亡の日までに被相続人が支払った保険料等」の額です。

配偶者控除・扶養控除

③配偶者控除や扶養控除等の適用の有無に関する判定は、「死亡の日の現況」により行います。

※通常の確定申告と違い控除証明書が届くわけではありませんので、控除の使い忘れに気をつけましょう。

準確定申告の提出先は被相続人の納税地

準確定申告の提出先は被相続人の「死亡当時」の納税地の税務署となります。相続人の納税地ではありませんので注意しましょう。例えば亡くなった方が死亡当時に「神田税務署所轄」の居住地に住んでいた場合、納税地は神田税務署になります。申告書を作成している相続人が「足立」に住んでいたとしても、この場合は神田税務署での提出となります。

準確定申告をしなかった場合

準確定申告をしなかった場合、「延滞税」と「無申告加算税」がかかってしまいます。

準確定申告で支払うこととなる所得税は被相続人の債務として遺産総額から差し引くことができましたが、この延滞税や無申告加算税は相続人の責任ですから遺産総額から差し引くことはできません。

相続により確定申告対象者になるケース

これまでは被相続人の準確定申告についてお話ししてきました。準確定申告とは別にもう一つ、相続によって相続財産を受け取る側(相続人)が確定申告をしなければならなくなるケースもあります。相続により確定申告対象者になる場合には、相続があった翌年の3月15日までに通常の確定申告を行わなければなりません。

相続で受け取る保険金が所得税の対象になることも

死亡保険金の受け取りがあった場合、その契約内容によりかかってくる税金は「相続税」「所得税」「贈与税」と異なる場合があります。基本的には保険契約の「被保険者」「契約者」「受取人」が誰かによって変わってきます。

死亡保険金が「相続税」となるケース

契約者と被保険者が同一人である場合(例えば、契約者=夫、被保険者=夫、受取人=妻または子、という場合)には、死亡保険金の受取人が法定相続人であれば、かかる税金は「相続税」になります。

死亡保険金が「所得税」となるケース

契約者と受取人が同一人で被保険者だけ異なる場合(例えば、契約者=夫、被保険者=妻、受取人=夫という契約形態の場合)は、死亡保険金から払込保険料を差し引いた分が「一時所得」となり所得税の対象となります。

死亡保険金が「贈与税」となるケース

契約者、被保険者、受取人がそれぞれ異なる場合(例えば、契約者=夫、被保険者=妻、受取人=子、という場合)には、保険金受取人に贈与税がかかります。実際には、贈与税には110万円の基礎控除があるので、死亡保険金から110万円を引いた額に対して贈与税がかかります。

相続税となるケース

| 契約者 | 被保険者 | 受取人 |

|---|---|---|

| 夫 | 夫 | 妻or子 |

所得税となるケース

| 契約者 | 被保険者 | 受取人 |

|---|---|---|

| 夫 | 妻 | 夫 |

贈与税となるケース

| 契約者 | 被保険者 | 受取人 |

|---|---|---|

| 夫 | 妻 | 子 |

この保険の受取が所得税の対象となるケースの場合はもちろん、確定申告の対象となります。

収益物件を相続したら確定申告

相続により賃貸アパートや駐車場など収益が発生する不動産を取得した場合、相続人は相続発生日以降に発生した収入に対しての確定申告を行う必要があります。

(例)被相続人が6月20日に亡くなった場合

- 1月1日~6月20日までの収益 → 被相続人の準確定申告

- 6月21日~12月31日までの収益 → 相続人の確定申告

この例の場合、6月21日以降の収入は収益の発生する相続財産を引き継いだ相続人に申告・納税義務があります。

換価分割により売却益が出た場合は確定申告

もう一つ相続の際に確定申告が必要になるケースがあります。それは換価分割で売却益が出る場合です。

相続の方法には換価分割という方法があります。この換価分割とは不動産などの現物を現金化して相続する方法です。この不動産を売却する際に「売却金額」が「取得費」を上回れば譲渡所得が発生し「所得税」が発生します。

※譲渡損の場合には申告の必要はありません。この換価分割により売却益が出た場合も確定申告をする必要がでてきます。

まとめ:相続により所得税の確定申告をしなければならないケース

相続により所得税の確定申告をしなければならないケースは大きく分けて2つあります。一つは被相続人が行う「準確定申告」、もう一つは相続人が行う「確定申告」です。

被相続人の準確定申告は1月1日から被相続人が亡くなるまでの申告、相続人の確定申告は被相続人が亡くなった翌日から12月31日までの申告です。相続税は財産に対して課せられる税金であるのに対し所得税は収入に対して課せられる税金です。準確定申告は被相続人の死亡を知った日から4ヶ月以内に提出しなければなりません。

準確定申告をしなければならないケースは従来の確定申告の条件と同じです。相続がきっかけで相続人が確定申告をしなければならなくなるケースは、①所得税の対象となる死亡保険金を受け取った場合 ②収益物件を相続した場合 ③換価分割により売却益が出た場合などがあります。

確定申告をしなければならなくなるケース

- 所得税の対象となる死亡保険金を受け取った場合

- 収益物件を相続した場合

- 換価分割により売却益が出た場合

準確定申告、確定申告それぞれ申告をし忘れていた場合には「延滞税」や「無申告加算税」が課せられます。相続によりご自分が所得税の申告対象となっているのか不安な方は専門の税理士に一度ご相談ください。